Управление процентным риском портфеля ГКО-ОФЗ в посткризисный период

Во-первых, очень сильное влияние на конъюнктуру рынка ГКО–ОФЗ оказывают политические события, которые практически не поддаются формализованному анализу и прогнозированию. Во-вторых, уровень ликвидности инструментов рынка ГКО-ОФЗ и объем совершаемых на нем операций крайне низок. По некоторым инструментам в течение торговой сессии вообще не заключается ни одной сделки, что совершенно нетипично для развитых рынков государственных ценных бумаг. В результате цены облигаций оказываются чувствительными к непредсказуемым колебаниям спроса и предложения со стороны отдельных операторов. В-третьих, макроэкономическое положение России характеризуется частыми и существенными изменениями, что не позволяет использовать в ходе анализа достаточно продолжительные исторические выборки.

В то же время все вышеизложенное позволяет предположить, что российский рынок ГКО–ОФЗ не является эффективным. Вполне возможно, что сигналы со смежных секторов финансового рынка отражаются на ценах государственных облигаций с небольшим лагом. Если эта гипотеза соответствует действительности, модель прогнозирования краткосрочных колебаний процентных ставок может оказаться способной обеспечить правильное определение направления движения рынка более, чем в 50% случаев. Изучение кросс-корреляций между темпом прироста спот-ставки рынка ГКО–ОФЗ для срока один год за одну неделю и темпами прироста некоторых индикаторов российского финансового рынка, оцененных по данным за период с 1 июня по 27 декабря 2000 г., позволило получить ряд свидетельств в пользу сделанного предположения.

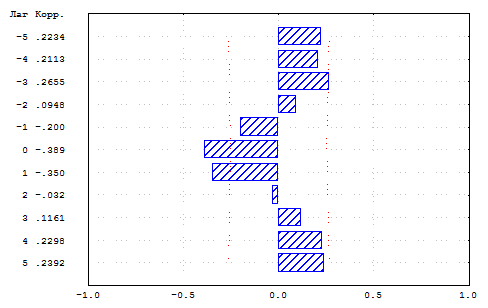

Рис.2.4.3. Кросс-корреляция между недельным темпом прироста спот-ставки рынка ГКО–ОФЗ для срока один год и недельным темпом прироста денежных остатков на корреспондентских счетах коммерческих банков в Банке России.

Рис.2.4.3 показывает, что темп прироста денежных остатков на корреспондентских счетах коммерческих банков в Банке России является опережающим индикатором для темпа прироста спот-ставки рынка ГКО–ОФЗ для срока один год. Коэффициенты корреляции для лагов в 0 и 1 неделю отрицательны и статистически значимы на 5% уровне. Повышение уровня ликвидности банковской системы сопровождается ростом спроса на государственные облигации, который приводит к снижению процентных ставок на рынке ГКО–ОФЗ. Уменьшение уровня ликвидности банковской системы вынуждает банки производить сокращение своих портфелей государственных облигаций, что влечет рост предложения на рынке и повышение уровня процентных ставок.

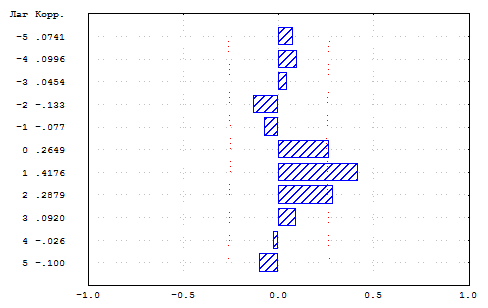

Рис.2.4.4. Кросс-корреляция между недельным темпом прироста спот-ставки рынка ГКО–ОФЗ для срока один год и недельным темпом прироста курса доллара США к российскому рублю.

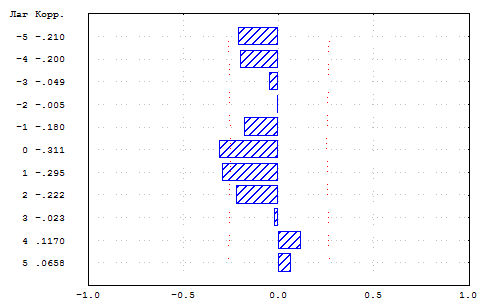

Рис.2.4.5. Кросс-корреляция между недельным темпом прироста спот-ставки рынка ГКО–ОФЗ для срока один год и недельным темпом прироста средневзвешенной процентной ставки по краткосрочным межбанковским кредитам (индикатора MIACR).

Рис.2.4.4 показывает, что темп прироста курса доллара США также служит опережающим индикатором. Коэффициенты корреляции между темпом прироста спот-ставки рынка ГКО–ОФЗ для срока один год и этим показателем отрицательны и статистически значимы для задержек в 0, 1 и 2 недели. Ускорение темпов обесценения рубля влечет переток средств на валютный рынок, усиливает инфляционные ожидания и понижает цены рублевых облигаций. Укрепление рубля делает валютные операции непривлекательными и стимулирует спрос на государственные облигации, что вызывает падение процентных ставок.

Рис.2.4.5 демонстрирует тесную связь между рынком ГКО–ОФЗ и рынком межбанковских кредитов. Дефицит ресурсов на межбанковском кредитном рынке преодолевается за счет продажи части портфелей ГКО–ОФЗ; избыток ресурсов межбанковского кредитного рынка направляется на другие сегменты финансового рынка, в том числе на рынок государственных облигаций. Поэтому между процентными ставками рынков межбанковских кредитов и ГКО–ОФЗ наблюдается положительная корреляция, причем темп прироста ставки MIACR (средневзвешенной ставки по фактически предоставленным межбанковским кредитам) может использоваться для прогнозирования направления изменения ставок на рынке ГКО–ОФЗ через одну неделю.

Рис.2.4.6. Кросс-корреляция между недельным темпом прироста спот-ставки рынка ГКО–ОФЗ для срока один год и недельным темпом прироста индекса РТС.

Рис.2.4.6 свидетельствует, что между темпом прироста капитализации рынка акций и процентными ставками на рынке ГКО–ОФЗ наблюдается статистически значимая отрицательная корреляция. Улучшение конъюнктуры рынка акций, вызванное позитивными сдвигами в ожиданиях инвесторов по поводу перспектив изменения макроэкономического положения страны, сопровождается снижением уровня процентных ставок. Ускорение падения цен на рынке акций может выступать фактором падения цен и на рынке ГКО–ОФЗ.

Анализ кросс-корреляционных функций показывает, что последующие изменения процентных ставок рынка ГКО–ОФЗ тесно связаны лишь с самыми последними изменениями на других сегментах российского финансового рынка. Поэтому при выборе объясняющих переменных модели прогнозирования целесообразно ограничиться несколькими последними значениями потенциальных опережающих индикаторов.

Между значениями различных объясняющих переменных может существовать тесная корреляционная зависимость, что делает использование некоторых из них в рамках модели прогнозирования нецелесообразным в связи с эффектом мультиколлинеарности. Для того, чтобы отобрать наиболее значимые опережающие индикаторы для модели прогнозирования темпа прироста спот-ставки рынка ГКО–ОФЗ для срока один год, диссертант воспользовался методом пошагового регрессионного анализа с последовательным включением наиболее значимых объясняющих переменных. В первоначальный набор объясняющих переменных были включены недельные темпы прироста пяти различных индикаторов: спот-ставки рынка ГКО–ОФЗ для срока один год, денежных остатков на корреспондентских счетах коммерческих банков в Банке России, обменного курса доллара США к российскому рублю, средневзвешенной ставки по фактически предоставленным краткосрочным межбанковским кредитам и индекса Российской торговой системы, взятые с задержками в 1, 2 и 3 недели относительно прогнозируемого показателя. В результате было получено следующее уравнение регрессии:

Rt= –0.0169 + 0.1957 Rt-1 – 0.0779 Bt-1 + 2.9992 Dt-1 + 1.8582 Dt-2 + 0.0270 Ct-1 – 0.2141 St-1 – 0.1351St-2 ,

(t) (-3.0121) (1.7080) (-1.2154) (1.8511) (1.1442) (2.1570) (-2.5473) (-1.7412)

где Rt – темп прироста спот-ставки рынка ГКО–ОФЗ для срока один год за неделю t, Bt – темп прироста остатков на корреспондентских счетах коммерческих банков в Банке России за неделю t, Dt – темп прироста обменного курса доллара США к российскому рублю за неделю t, Сt – темп прироста ставки MIACR за неделю t, St – темп прироста индекса РТС за неделю t.