Приемы финансового управления и принятия решений

Однодневная выручка в отчетном периоде – 270,68 тыс. руб.

Однодневная выручка в предыдущем периоде – 187,67 тыс.руб. Исходя из полученного соотношения, мы видим, что ликвидность баланса организации отличается от абсолютной. А1 << П1А2 >> П2А3 >> П3А4 << П4 Причем, исходя из данных таблицы 1.1, можно заключить, что краткосрочная задолженность увеличивалась более высокими темпами, чем денежные средства.Расчет и оценка финансовых коэффициентов платежеспособности

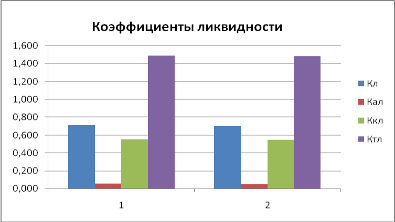

Ниже представлен расчет всех коэффициентов и таблица с итогами расчетов (табл.1.3.)

1. Общий показатель ликвидности

2. Коэффициент платежеспособности

![]()

Согласно нормативу предприятие на начало и конец года является неплатежеспособным.

Предприятие в состоянии покрыть срочные платежи денежными средствами и краткосрочными финансовыми вложениями.

3. Коэффициент абсолютной ликвидности

Кал = А1/(П1+П2)

Кнгал = 6200/(69186+43645) = 0,055

Ккгал = 5800/(70186+40815) = 0,052

4. Коэффициент критической ликвидности

Ккл = (А1+А2)/(П1+П2)

Кнгкл = (6200+56000)/( 69186+43645) = 0,551

Ккгкл = (5800+55000)/( 70186+40815) = 0,548

5. Коэффициент текущей ликвидности

Ктл = (А1+А2+А3)/(П1+П2)

Кнгтл = (6200+56000+106000)/( 69186+43645) = 1,491

Ккгтл = (5800+55000+103900)/( 70186+40815) = 1,484

6. Коэффициент обеспеченности собственными источниками оборотных средств

Косс = (П4-А4)/(А1+А2+А3)

Кнгосс = (170100-119730)/(6200+56000+106000) = 1,254

Ккгосс = (167700-118400)/(5800+55000+103900) = 1,249

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия — неплатежеспособным является выполнение одного из следующих условий: коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2, коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Одно из названных условий не выполняется, тогда оценивается возможность восстановления платежеспособности предприятия. Для принятия решения о реальной возможности ее восстановления необходимо, чтобы отношение расчетного (прогнозного) коэффициента текущей ликвидности к установленному (равному 2) было больше 1.

7. Коэффициент восстановления платежеспособности

Квпл = (Ккгтл+6/12*( Ккгтл- Кнгтл))/Кнормтл

Квпл = (1,484+6/12*( 1,484-1,491))/2=0,841

Если фактическое значение коэффициента не соответствует нормальному ограничению, то оценить его можно в динамике.

Таблица 1.3 Коэффициенты, характеризующие платежеспособность предприятия

|

№ п/п |

Показатели |

Условное обозначе-ние |

Нормативное ограничение |

Значение показателя |

Изменение за год | |

|

Начало года |

Конец года | |||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1 |

Общий показатель ликвидности |

Кл |

- |

0,713 |

0,701 |

-0,012 |

|

2 |

Коэффициент абсолютной ликвидности |

Кaл |

>=0,2:0,5 |

0,055 |

0,052 |

-0,003 |

|

3 |

Коэффициент критической ликвидности |

Ккл |

>=0,5(0,7):1,0 |

0,551 |

0,548 |

-0,004 |

|

4 |

Коэффициент текущей ликвидности |

Ктл |

>=1:2 |

1,491 |

1,484 |

-0,007 |

|

5 |

Коэффициент маневренности функционирующего капитала |

Км |

- |

1,914 |

1,935 |

+0,020 |

|

6 |

Доля оборотных средств в активах |

Коб |

- |

0,803 |

0,809 |

+0,006 |

|

7 |

Коэффициент обеспеченности собственными оборотными средствами |

Коб.с |

>0,1 |

1,254 |

1,249 |

-0,005 |

|

8 |

Коэффициент восстановления платежеспособности |

Кв.пл |

>1 |

0,840 |

- | |

|

9 |

Коэффициент утраты платежеспособности |

Ку.пл |

>1 |

- |

- | |

|

10.1 |

Коэффициент платежеспособности |

Кпл |

>=0,5 |

0,090 |

0,083 |

-0,007 |

|

10.2 |

Коэффициент платежеспособности |

Кпл |

>=0,5-1 |

0,551 |

0,547 |

-0,004 |

Рис. 1.1

Рис. 1.2