Планирование и прогнозирование доходов бюджетов органов местного самоуправления

2.3 Разработка модели прогнозирования доходов местных бюджетов

Важным направлением повышения эффективности работы финансовых органов местного уровня относительно бюджетного процесса является совершенствование прогнозирования доходной части бюджета.

Мы рассмотрим методику и модель планирования и прогнозирования подоходного налога с граждан. Данную модель можно использовать для расчета прогнозных показателей по любым видам налогов и платежей.

В своей прогнозно-аналитической практике органы местного самоуправления должны руководствоваться едиными положениями относительно расчета сумм сбора подоходного налога с граждан в соответствии с методиками прогнозирования поступлений платежа.

Прогнозированию предшествует анализ поступления подоходного налога с граждан, который включает:

- изучение уровней и динамики абсолютных и относительных показателей фактических поступлений его сумм;

- определение объемов и причин отклонений фактических показателей от утвержденных на предыдущий (допрогнозный) период;

- определение влияния различных факторов на объемы исполнения платежа, резервов его увеличения. При этом налоговыми органами в зависимости от уровня проводится изучение показателей в целом по стране, региону или регионах, по отдельным плательщикам и т.д. Следует отметить, что для плательщиков – юридических лиц целью анализа и прогнозирования платежа является изучение размеров влияния налоговых факторов на снижение затрат производства и обороту, увеличения прибыли и т.д.

Для анализа исполнения подоходного налога с граждан используются разные методы, в отдельности сравнения, регрессионный метод. Сравнением устанавливают общие и частные черты в изменениях поступлений сумм этого платежа. Регрессионный анализ дает возможность определить наиболее точные характеристики исполнения платежа, его действительные показатели. Графически устанавливают тенденции динамики показателя (во времени: по месяцам, годам).

Мы ведем расчет прогнозных показателей на основании поступлений подоходного налога с граждан за 2005 – 2008гг. в контингенте, т. е. рассчитываем 100% поступления налога. Это связано с ежегодным изменением нормативов отчислений от общегосударственных налогов и сборов. К примеру, на 2008 год в Калининский район г. Донецка поступит 7,4% подоходного налога от общей суммы (25% - область; 75% - город). Нормативы отчислений зависят от потребности в финансировании по данному району, т. е. чем выше потребность, тем выше норматив. Нормативы отчислений представлены в приложении 13. если нормативы постоянно меняются, то суммы фактического поступления подоходного налога с граждан в Калининский район сравнивать нельзя, поэтому для прогнозных расчетов мы берем поступления в контингенте, а потом рассчитываем часть, которая поступит непосредственно в Калининский район. Суммы фактических поступлений подоходного налога в контингенте представлены в приложении 14. Суммы фактических поступлений подоходного налога вместе с фиксированным налогом (90%) в местный бюджет г. Донецка (75%) представлены в приложении 15.

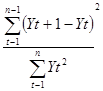

Для определения наличия автокорреляции в уровнях этого платежа применяем как универсальный критерий «Дарбина - Уотсона».

d =  ,

,

где Y - значение показателей динамического ряда;

t - порядковый номер показателя в динамическом ряде;

n - прогнозный период.

Возможные значения критерия прибывают в интервале 0 – 4. если автокорреляция отсутствует, то значение этого критерия колеблется в рамках числа 2.

Расчёт критерия производится с использованием таблицы.

Табл. 9. Расчёт данных для проверки автокорреляции.

млн. грн.

|

№ п/п |

t |

Yt |

Yt+1 |

Yt+1-Yt |

(Yt+1-Yt)2 |

Yt2 |

|

2005 |

1 | |||||

|

2006 |

2 | |||||

|

2007 |

3 | |||||

|

2008 |

4 | |||||

|

Всего |

d ≤ 2

Если значение критерия значительно ниже числа 2, то из этого следует, что взаимосвязь между показателями существует.

Спецификой доходов населения является их определенная инерционность в ежегодном и помесячном повышении, т.е. взаимосвязь в динамике показателей предыдущих и последующих периодов, т.к. формирование фонда оплаты труда как любой экономический процесс является инерционным. Кроме этого для каждого следующего года базисным является фонд оплаты труда предыдущего года.

Поэтому, в любом периоде значение прогнозного показателя поступлений подоходного налога с граждан зависит от фактических его показателей предыдущих периодов. Безусловно, что на прогнозные показатели, когда сравнивать их с предыдущими, влияют разные факторы, те, которые действовали в предыдущие периоды, и новые, что проявляется в прогнозном периоде.

При прогнозировании поступлений подоходного налога сначала можно ограничится от действия новых факторов на прогнозный период, и определить тенденцию изменения этого показателя в предыдущих периодах и на прогнозируемый период.

Значение предыдущих периодов принимаются как факторные для расчёта прогнозных показателей.

Такие тенденции определяются с помощью методов статистического моделирования, в отдельности на основании уравнений регрессии, которые описывают взаимосвязь результативных факторов.

Математически зависимость показателя поступлений подоходного налога с граждан ПНt на прогнозируемый период (t) от фактических показателей предыдущих периодов отображается уравнением линейной зависимости, что выражается формулой:

ПНt = А0 + А1 * ПНt – 1 + А2 * ПНt – 2 + … + Ак * ПНt – к, (1)

где t – порядковый номер, период анализа;

к – прогнозируемый период, к =1,2,3…n;

ПНt – фактическое значение показателя подоходного налога с граждан для периода t;

ПНt – к – фактическое значение показателя подоходного налога с граждан в периоде t - k);