Страница

15

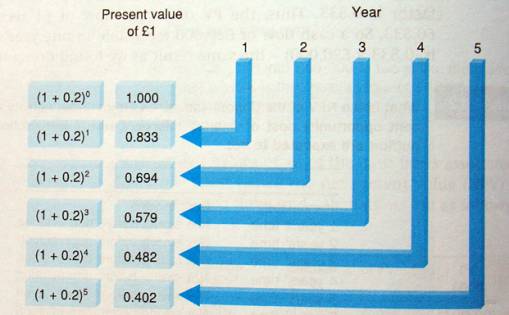

Таблицы коэффициента дисконтирования четко показывают, как уменьшается значение одного фунта по мере того, как возврат отодвигается в будущее. Предполагая, что альтернативные издержки составляют 20% в год, 1 фунт, который получен в настоящий момент, естественно, имеет стоимость 1 фунт. Однако, по мере того, как время до получения этой суммы увеличивается, его стоимость значительно уменьшается, как показано на рисунке 2.2.

Рис. 2.2 - Настоящая стоимость 1 фунта стерлингов полученного в различные периоды в будущем при ежегодной ставке дисконтирования 20% (present value – настоящая стоимость, year –год)

Рисунок показывает, как уменьшается нынешняя стоимость 1 фунта, иными словами, чем дальше в будущем будет получен 1 фунт, тем ниже его исходная стоимость.

Почему NPV лучше, чем ARR или срок окупаемости.

NPV лучший метод оценки возможностей инвестирования, чем ARR или срок окупаемости, поскольку он полностью принимает во внимание следующее:

· Время прихода денег. Дисконтируя различные потоки времени, связанные с каждым проектом, в соответствии с тем моментом времени, когда они наступают, NPV принимает во внимание временную стоимость денег. Коэффициент дисконтирования базируется на альтернативных издержках финансирования, (т.е. от нормы прибыли, которую может сгенерировать наилучшая альтернативная инвестиция). И таким образом идентифицируются суммарные доходы после финансирования всех расходов (в качестве NPV всего проекта).

· Учитываются целиком все потоки денег. NPV включает все потоки денег вне зависимости от того, когда они возникают. Он их анализирует различно, в соответствии с датой их возникновения, но они все принимаются во внимание при использовании NPV, и они все влияют на принимаемые решения.

· Цели бизнеса. Результат анализа NPV имеет прямую связь с богатством акционеров данной организации (положительное NPV увеличивает богатство, отрицательное NPV уменьшает). Поскольку мы предполагаем, что частный бизнес пытается увеличить богатство своих акционеров, NPV превосходит все ранее обсужденные методы.

Ранее мы видели, что организация должна принимать все проекты с положительными NPV, когда они дисконтируются в соответствии с альтернативными издержками финансирования. Когда выбор делается между различными проектами, организация должна обычно выбирать тот из них, который имеет наибольшее NPV.

Пример 10. Как вы помните, когда мы дисконтировали денежные потоки из инвестиционного проекта компании BillingsgateBattery под 20%, мы обнаружили, что NPV имеет положительное значение равное 24190 фунтов. Что NPV данного проекта говорит нам о норме рентабельности, которую инвестиция будет давать компании BillingsgateBattery?

Тот факт, что NPV является положительным при дисконтировании под 20% годовых, предполагает, что норма рентабельности данного проекта составляет более 20%. Тот факт, что NPV достаточно велика, предполагает, что реальная норма рентабельности значительно выше 20%. Увеличение коэффициента дисконтирования приводит к уменьшению NPV, поскольку более высокие коэффициенты дисконтирования дают более низкие значения дисконтированных потоков денег.

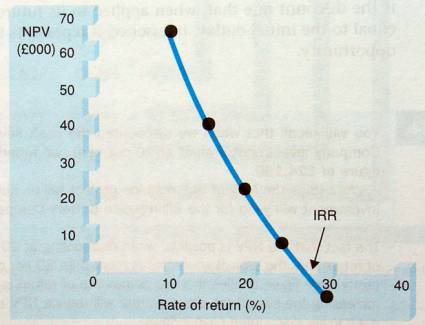

Мы видели, что внутренняя норма рентабельности проекта определяется как норма дисконтирования, которая при применении к будущим потокам денег сделает их равными исходным затратам. Мы видели, что IRR может быть определена как норма дисконтирования, которая выравнивает дисконтированные доходы с расходами. Иными словами IRR – это норма дисконтирования, которая приводит к тому, что NPV точно равняется нулю. Рисунок 2.3 иллюстрирует эти взаимоотношения для компании Billingsgate Battery.

Рис. 2.3 - Взаимоотношения между NPV и IRR (rate of return – норма дисконтирования)

4. Внутренняя норма рентабельности проекта.

Это последний метод, из четырех основных методов оценки инвестиционной привлекательности. Он достаточно тесно связан с методом NPV (чистой настоящей стоимости) и также включает в себя дисконтирование будущих денежных потоков. Внутренняя норма рентабельности проектов (IRR) определенной инвестиционной возможности – это тот коэффициент дисконтирования, который, будучи примененным, к будущим потокам денег, сделает их равными первоначальному взносу. Строго говоря, он представляет собой выгоду от инвестиции.

Рассчитать IRR вручную достаточно сложно, поскольку его обычно невозможно рассчитать напрямую. Необходимо воспользоваться итеративным подходом.

Попробуем более высокий коэффициент дисконтирования для компании Billingsgate Battery и посмотрим, что произойдет, если он будет равняться, например, 30%. При увеличении нормы дисконтирования от 20% до 30% мы снизили NPV от 24190 фунтов, до 1880 фунтов (отрицательный). Поскольку IRR – это норма дисконтирования, которая дает нам NPV точно равное нулю, мы можем придти к выводу, что проект компании Billingsgate Battery имеет IRR не многим менее 30%. Дальнейшие расчеты могут привести нас к точной оценке, но по всей вероятности, в этом нет необходимости, учитывая неточность оценок будущих потоков денег. По всей вероятности для практических задач достаточно будет сказать, что IRR составляет примерно 30% .

Когда норма дисконтирования равняется нулю, NPV будет равняться сумме потоков денег. Иными словами, временная стоимость денег не принимается во внимание. Однако по мере увеличения нормы дисконтирования, обнаруживается увеличивающееся снижение NPV проекта. Когда линия NPV пересекает горизонтальную ось, то NPV равняется нулю и это соответствует IRR.

Пример 11. Какова внутренняя норма рентабельности проекта компании ChaoticIndustries из примера 2? Указание: помним, что мы уже знаем, что NPV для этого проекта составляет 15%. Попытаемся использовать 10% в качестве следующего возможного значения.

Поскольку мы знаем, что при 15% дисконтировании NPV относительно большое отрицательное значение, мы считаем, что наша следующая попытка должна использовать более низкую форму дисконтирования, скажем 10%.

Данная цифра имеет значение очень близкое к нулю, однако NPV все еще отрицательное и поэтому точное значение IRR будет немногим менее 10%.

В ответе на пример 11 нам повезло, что мы использовали дисконтирование в 10% для нашей второй попытки, и оно оказалось очень близким к значению IRR. Однако что было бы, если бы мы использовали 6%? Данный коэффициент дисконтирования дает нам большой положительный NPV, как показано ниже:

|

Потоки денег |

Фактор дисконтирования 6% (по таблице) |

Настоящая стоимость | |

|

Немедленно |

150 |

1,000 |

(150,00) |

|

1 год |

30 |

0,943 |

28,29 |

|

2 год |

30 |

0,890 |

26,70 |

|

3 год |

30 |

0,840 |

25,20 |

|

4 год |

30 |

0,792 |

23,76 |

|

5 год |

30 |

0,747 |

22,41 |

|

6 год |

30 |

0,705 |

21,15 |

|

6 год |

30 |

0,705 |

21,15 |

|

Чистая настоящая стоимость |

18,66 |