Страница

19

Итак, каждая корпорация стремится достичь оптимальности в соотношении между источниками финансирования, так как структура капитала влияет на его стоимость. Увеличение задолженности может повысить риск фирмы, насторожить инвесторов относительно способности фирмы расплатиться со своими кредиторами. Это, в свою очередь, может повысить стоимость капитала. При разработке политики в области структуры капитала управляющие корпорацией ставят перед собой определенную цель. Она состоит в увеличении части долга, если необходимые средства выгоднее приобрести в кредит. В другом случае корпорация предпочтет финансированию расширение своей деятельности путем выпуска новых акций. В связи с этим особое значение имеет показатель, который называется финансовый леверидж, т.е. использование ссуд или привилегированных акций для формирования фондов корпорации.

Таблица 3.6

Сравнительная характеристика основных методологических подходов

|

Признак |

Традиционная модель |

Модель ММ |

Компромиссная модель |

Модель иерархии |

|

Научное обоснование |

Отсутствует. Оптимальная структура определяется посредством опыта каждой отдельной фирмы |

Является единственной научно-обоснованной теорией |

Не имеет научного обоснования |

Не имеет научного обоснования |

|

Наличие ограничений |

Не имеет конкретных ограничений по формированию оптимальной структуры капитала |

Выведена при условии соблюдения ряда достаточно жестких ограничений |

Не имеет конкретных ограничений по формированию оптимальной структуры капитала |

Не имеет конкретных ограничений по формированию оптимальной структуры капитала |

|

Учет рисков |

Учитывает финансовый и деловой риски |

Учитывает риски, связанные с привлечением капитала |

Учитывает риски при привлечении заемного капитала |

Минимизирует риски фирмы |

|

Рекомендации по поиску оптимальной структуры |

Только констатирует существование оптимальной структуры, но не дает каких-либо четких рекомендаций к поиску данной структуры |

Дает рекомендации по поиску оптимальной структуры капитала |

Не позволяет конкретной корпорации рассчитать наилучшее сочетание собственного и заемного капиталов, но формулирует общие рекомендации для принятия решений |

Не предполагает какого-либо планового соотношения долга и собственного капитала |

|

Возможность максимизации стоимости компании |

Определяет оптимальную структуру капитала, которая максимизирует ежегодный доход и цену капитала фирмы |

Позволяет выбрать способ финансирования, максимизирующий стоимость компании |

При приближении задолженности к 100% из-за резкого роста стоимости акционерного капитала стоимость капитала фирмы максимизируется |

Не стремится к максимизации стоимости компании |

|

Учет агентского конфликта |

Учитывает конфликт между менеджерами и акционерами, между акционерами и кредиторами |

Не учитывает конфликт между менеджерами и акционерами |

Учитывает конфликт между менеджерами и акционерами, между акционерами и кредиторами |

Не учитывает конфликт между менеджерами и кредиторами |

Таким образом, мы определили, что одна из главных задач формирования капитала – оптимизация его структуры с учетом заданного уровня доходности и риска. Однако она может решаться разными методами.

Одним из основных механизмов реализации этой задачи является финансовый леверидж. Данный показатель представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал[10].

Основным критерием эффективности привлечения заемного капитала является такое соотношение собственного и заемного капитала, при котором увеличивается отдача на собственные средства организации. Известно, что организации (или инвестору) выгодно привлекать заемный капитал, пока доход на ее собственные средства больше, чем процент по кредиту (или когда доходность инвестиционного проекта в целом выше, чем процент по кредиту).

Вместе с тем необходимо учитывать, что в реальной экономике невозможно много брать в долг, т.к. соотношение заемного и собственного капитала ограничено производственными возможностями предприятия и емкостью рынка.

Проанализировав степень воздействия финансового левериджа на уровень рентабельности собственного капитала, можно утверждать:

1. При отсутствии финансового рычага доходность собственного капитала растет и падает строго в соотношении 1:1 (рис. 3.2).

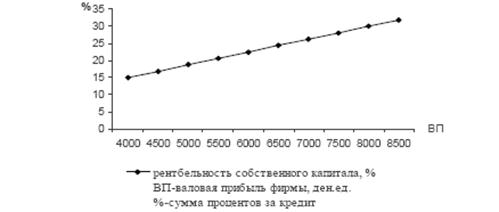

2. При увеличении финансового рычага доходность собственного капитала растет с ускорением (рис. 3.3). Причем, чем больше валовая прибыль предприятия, тем сильнее эффект финансового левериджа и тем выше доходность собственного капитала.

3.

Рис. 3.2 – Рентабельность собственного капитала при отсутствии финансового рычага

Рис. 3.3 – Рентабельность собственного капитала при возрастании финансового рычага

Также необходимо отметить, что формирование отрицательного значения дифференциала финансового левериджа всегда приводит к снижению коэффициента рентабельности собственного капитала. При положительном значении дифференциала любой прирост коэффициента финансового левериджа будет вызывать еще больший прирост коэффициента рентабельности собственного капитала.

Наряду с эффектом финансового левериджа можно выделить еще один важнейший критерий оптимизации капитала предприятия – средневзвешенная стоимость капитала.

3.3 Расчет эффективности использования заемного капитала

Как известно, все источники финансирования являются платными. Однако стоимость источников средств различна. Поэтому целесообразно общую стоимость капитала организации рассчитывать по формуле средней арифметической взвешенной, т.е. показателем, отражающим относительный уровень общей суммы расходов на поддержание оптимальной структуры капитала, которой является средневзвешенная стоимость капитала. В качестве «весов» каждого элемента выступает его удельный вес в общей сумме сформированного (используемого) или намечаемого к формированию капитала.

Анализ ставки совокупных затрат на капитал показал, что она имеет такую тенденцию (рис. 3.4): сначала совокупные затраты уменьшаются, а достигнув определенного соотношения собственного и заемного капитала, начинают расти.