Система налогообложения фирмы

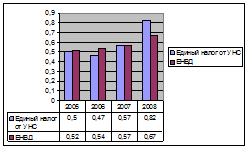

Налоговый вклад спецрежимов в консолидированный годовой бюджет РФ за весь рассматриваемый период в целом не превысил 1,14% (см. рис. 3.1), или приблизительно 0,3% от ВВП в год.

Однако в точности оценить налоговый вклад субъектов малого и среднего бизнеса, применяющих общий режим или уплачивающих налог с предпринимательского дохода физических лиц, не представляется возможным. Как отмечают эксперты, из-за отсутствия понятия малого предпринимательства в действующем Налоговом кодексе РФ учет налоговых платежей данной категории налогоплательщиков и основных показателей их деятельности в нашей стране не ведется.

Рис.3.1 Доля единого налога от УНС и ЕНВД в консолидированный бюджет с 2005 по 2008 гг. [18]

Свведением с 2003 г. в действие глав Налогового кодекса о специальных налоговых режимах сумма налоговых платежей, приходящихся на одно предприятие, сократилась. Каждый участник упрощенной системы налогообложения стал платить е среднем а 3 раза меньше налогов, а плательщики налога на вмененный доход – в 1,7 раза меньше.

Тем не менее, как свидетельствуют проведенные исследования, несмотря на все выгоды использования спецрежимов, налогоплательщики постоянно сталкиваются с неурегулированными законодательством вопросами и стремятся разрешить их в свою пользу, изобретая массу способов скрыть прибыль, избежать единого налога или занизить его. Анализируя теоретические принципы и практику применения специальных налоговых режимов (глав 26.2 и 26.3 НК РФ), авторы придерживаются мнения, что несмотря на достаточно благоприятные условия налогообложения, имеется ряд безусловных недостатков соответствующих глав Налогового кодекса РФ, среди них: отсутствие реального упрощения систем налогообложения, учета и отчетности, неоднозначность толкования понятий, сложность переходного периода, - все это провоцирует налогоплательщиков на сокрытие доходов, разработку и использование теневых схем [6, с.23].

На уровне субъектов Российской Федерации у огромного количества регионов отсутствует необходимая правовая база, регулирующая налоговую сферу. Во многих субъектах Российской Федерации до сих пор не приняты необходимые налоговые законы, что негативно влияет на развитие малого бизнеса.

К основным проблемам в области ЕНВД относят определение базовой доходности. По ряду видов деятельности она существенно завышается, что приводит к фактической неспособности индивидуальных предпринимателей уплачивать налоги. В настоящее время поднимаются вопросы, и совершенно справедливо, об экономической обоснованности этого налога. При установлении базовой доходности ЕНВД должен быть проведен экономический анализ деятельности соответствующих категорий налогоплательщиков, осуществляющих виды предпринимательской деятельности, переведенных на уплату этого налога, с тем чтобы налоговая нагрузка для этого вида деятельности соотносилась бы с теми доходами, которые получает индивидуальный предприниматель.

Как отмечает С.В. Разгулин, заместитель директора Департамента налоговой и таможенно-тарифной политики Минфина РФ, развитие законодательства в рамках ЕНВД проходит по пути ограничения сферы действия данного специального налогового режима. Так, с 2008 года не могли применять ЕНВД крупнейшие налогоплательщики. С 2009 года введены новые ограничения: доля участия других организаций — не более 25 %, численность работников – не более ста человек. Отдельные виды деятельности прямо исключаются из возможности приме нения данного налогового режима, например услуги по изготовлению мебели, строительству индивидуальных домов [4, с.4].

В современное время идут дискуссии по поводу дальнейших перспектив применения УСН и ЕНВД.

Перспективы упрощенной системы налогообложения во многом будут зависеть от стратегии развития пенсионной реформы, поскольку планируется принять решения об отмене единого социального налога и переходе на страховые принципы, где не будет освобождения от уплаты страховых взносов в зависимости от применяемого режима налогообложения. Соответственно нагрузка на фонд оплаты труда наемных работников возрастет. Предусматривается переходный период в виде компенсации из федерального бюджета затрат, которые несут индивидуальные предприниматели, применяющие специальные налоговые режимы.

Гретченко А.И., Манахов С.В. считают целесообразным разрешить ![]() использование упрощенной системы средними фирмами, закрепив за ними в рамках этого режима налоговую базу - доходы минус расходы и повышенную ставку единого налога (20%). Это позволит не только поддержать предприятия с численностью работников до 250 человек, но и создать налоговые стимулы для роста и развития малых фирм и формирования класса среднего предпринимательства [6, с.25].

использование упрощенной системы средними фирмами, закрепив за ними в рамках этого режима налоговую базу - доходы минус расходы и повышенную ставку единого налога (20%). Это позволит не только поддержать предприятия с численностью работников до 250 человек, но и создать налоговые стимулы для роста и развития малых фирм и формирования класса среднего предпринимательства [6, с.25].

На следующем этапе необходимо реформировать специальный режим в виде единого налога на вмененный доход. В международной практике (в отличие от упрощенной системы налогообложения) точного аналога российской системе налогообложения в виде единого налога на вмененный доход нет. Однако основным принципом используемых за рубежом спецрежимов для определенных видов деятельности является максимальное соответствие налогового бремени фактической доходности бизнеса и отсутствие дискриминирующих положений. Этим же принципам должны отвечать и российские специальные налоговые режимы [13, с.78].

На сегодняшний день социальные и экономико-географические особенности субъектов РФ никаким образом не отражены в Налоговом кодексе, они должны учитываться корректирующими коэффициентами, которые показывают степень влияния того или иного условия на результат предпринимательской деятельности, облагаемой единым налогом. Несоразмерность налоговой нагрузки по регионам объясняется различиями в порядке и методике определения корректирующего коэффициента К2, которые утверждаются представительными органами муниципальных районов. Разнородность используемых подходов, главным образом не учитывающих все многообразие влияющих факторов, не могут обеспечить не только тождество вмененного и фактического дохода, но и сопоставимость налоговой нагрузки для предпринимателей в различных субъектах РФ. В связи с чем предлагается закрепить единый подход к определению корректирующего коэффициента, при котором наиболее объективные и справедливые значения коэффициента К2 устанавливались бы пропорционально показателю рентабельности, достигая максимального значения равного 1, для тех субъектов предпринимательской деятельности, которые имеют наибольшую рентабельность [11, с.26].

Именно рентабельность является главным показателем деятельности предприятий, отражающим результат влияния всех возможных факторов и условий ведения бизнеса. Применение такой методики возможно для большей части регионов Российской Федерации, поскольку рентабельность является наиболее часто анализируемым показателем, достаточно прозрачно определяется на основании бухгалтерской отчетности и, по существу, лежит в основе всех используемых подходов. Унификация способов исчисления корректирующего коэффициента базовой доходности и порядка детализации видов экономической деятельности даст возможность сопоставлять значения К2 и сравнивать налоговое бремя для фирм, осуществляющих одни и те же виды деятельности в разных районах России [11, с.27].