Капитал корпораций

ki – цена отдельной i – ой компоненты капитала,

qi – доля i – ой компоненты капитала.

(Недостатки использования средневзвешенной стоимости капитала в данной работе не рассматриваются.)

При определении совокупной цены капитала возникает две проблемы. Во-первых, как определять стоимости отдельных компонент капитала? А во - вторых, в каком виде учитывать эти компоненты. Существуют два метода учета компонент: по рыночной и балансовой стоимости. Оба метода имеют как преимущества, так и недостатки. Без сомнения, рыночная стоимость значительно более реальна и близка к той, которая соответствует истине. В то же время рынок постоянно находится в движении, что затрудняет сам процесс оценки.

Балансовая оценка весов позволяет достаточно просто произвести расчеты, но при этом может давать не совсем корректные данные, связанные с относительной редкостью переоценок, производимых на предприятии, и с определением уровня материального и морального износа.

4.1.Стоимость капитала в условиях определенности.

В мире совершенных рынков стоимость капитала всегда определяется однозначно и равна величине ставки процента, используемую для обмена между сегодняшними и будущими деньгами. Поскольку риск отсутствует, нет разницы между долгом и собственным капиталом фирмы. Доходность любого проекта, реализуемого фирмой, зависит от условий рынка капитала, определяющих ставку процента, которая отображает взаимосвязь спроса и предложения средств.

Ставка процента продолжает выполнять функцию оценки стоимости капитала и в условиях неопределенности, когда одна ставка процента заменяется рядом ставок, каждая из которых связана с различной степенью неопределенности.

4.2. Стоимость капитала в условиях неопределенности.

В условиях неопределенности будущие доходы фирмы (гарантия возврата привлеченных средств) становятся неопределенными, и поэтому стоимость фондов на рынке отражает не только стоимость денег с учетом доходов будущих периодов, но и риск, связанный с их использованием в конкретной форме.

В условиях неопределенности возникает ряд проблем при определении стоимости капитала. Одна из задач это определение стоимости капитала для каждого типа финансирования. Однако стоимость различных финансовых инструментов не следует рассматривать изолированно, поскольку наличие различных типов фондов в пассивах у фирмы оказывает различное влияние на благосостояние акционеров и определяющим образом воздействуют на возможность фирмы привлекать новые фонды. На первом этапе рассмотрим подходы к определению стоимости капитала различного типа, игнорируя любое влияние, которое использование этого капитала может оказать на цену других фондов.

4.3. Определение стоимости отдельных компонентов капитала.

4.3.1. Стоимость акционерного капитала.

Акционерный капитал обычно состоит из двух частей: обыкновенной и привилегированной. Такое разделение вполне оправдано, т.к. это связано с различными правами, предоставляемыми его владельцам, уровнем риска, накладываемому на владельцев обыкновенного и привилегированного акционерного капитала, и с затратами на обслуживание этих составляющих.

Как правило, привилегированная часть акционерного капитала характеризуется тем, что имеет фиксированный дивиденд, который в большинстве случаев определяется как %% от номинала привилегированной акции, которая и используется как его стоимость.

Наиболее сложным моментом является определение стоимости обыкновенного акционерного капитала. Цена обыкновенного акционерного капитала определяется ожидаемой доходностью акций данной фирмы-эмитента. Данная величина является в некоторой степени условной, поскольку прогнозируемая доходность этого вида ценных бумаг может не совпадать с их реальной доходностью.

Строго говоря, акционерный капитал с одной стороны, принадлежит фирме как экономическому субъекту, а с другой стороны, ранее являлся собственностью акционеров и был привлечен на определенных условиях, зафиксированных учредительными документами. В отличие от иных источников финансирования, наличие уставного капитала не налагает на фирму столь жесткие обязательства по выплате дохода, как при использовании привлеченных и заемных средств, однако это не освобождает его от обязательств перед акционерами по обеспечению определенного уровня доходности своих акций.

Стоимость акционерного капитала может быть определяется различными методами. В качестве примера рассмотрим два из них.

Capital Asset Pricing Model - CAPM.

Основная идея данного метода состоит в том, что доходность любого вида активов и финансового инструмента можно определить как доходность безрисковых инструментов плюс премия за риск, связанный с данным видом активов. Из этого следует, что чем выше доходность активных операций, тем больший риск с ними связан. Если рассматривать акционерный капитал с позиций держателей акций, то он представляет собой некоторую совокупность однородных финансовых инструментов, доходность которых можно определить указанным методом. В соответствии с данным методом стоимость акционерного капитала определяется по формуле [1]:

К = Кбр + b * (Kср - Кбр), где:

К - цена акционерного капитала, равная требуемой доходности акций компании,

Кбр - доходность безрисковых инструментов,

Кср - средний показатель доходности акций для группы компаний.

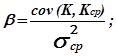

b- бета-коэффициент рассматриваемого акционерного капитала (рассматриваемых акций), который рассчитывается по следующей формуле:

sср2 - дисперсия показателя доходности акций рассматриваемой группы компаний.

На первом этапе определяется доходность безрисковых финансовых инструментов, в качестве которых в странах с развитой экономикой можно принять государственные ценные бумаги, при этом необходимо учитывать срок обращения государственных ценных бумаг, он должен быть максимально приближен к сроку получения доходов от планируемой инвестиционной деятельности и не может быть меньше периодичности начисления и выплат дивидендов акционерам.

В российских условиях доходность по государственным ценным бумагам для оценки доходности безрисковых финансовых инструментов применять невозможно, т.к. практически все они подверглись новации после кризиса осенью 1998 года и не являются безрисковыми. Для целей оценки безрисковой ставки в России рекомендуется использовать следующие показатели [6]:

- показатель рентабельности операций на рынках сравнительно безрисковых (опирающихся на емкий спрос) товаров и услуг, где отечественная экономика уже успела интегрироваться в мировые рынки этих товаров и услуг (т.е., где открытый по ним для импорта конкурентный внутренний рынок сочетается с активным экспортом тех же товаров и услуг за рубеж); фактическая доходность на этих рынках тогда отразит как давно стабилизировавшуюся в в промышленно развитых странах мира реальную ставку процента (на уровне 3-5%), так и современную специфику эффективности относительно безрисковых капиталовложений в отечественной экономике;