Капитал корпораций

![]()

![]()

С учетом перечисленных выше возможных российских налоговых освобождений стоимость фирмы будет рассчитываться по следующей формуле:

|

Стоимость фирмы |

= |

Стоимость при финансировании за счет собственного капитала |

+ |

Приведенная стоимость налоговой защиты |

, |

где приведенную стоимость налоговой защиты приходится считать для конкретно рассматриваемой фирмы.

5.2.2. Теория ММ и персональные налоги (модель Миллера).

Все доходы, получаемые корпорациями, прежде чем будут получены акционерами, попадают под двойное налогообложение. Первый раз на уровне корпораций уплачивается корпоративный налог (Тс), а затем на уровне акционеров уплачивается налог на доход физических лиц в виде процента, полученного в виде дивиденда по акциям (TS), и на доход физических лиц виде процента, по выданным займам (TD).

В модели без персональных налогов акционеры получали следующий дивидендный доход:

Divident incom = EBIT * (1 – TC),

где EBIT - earnings before interest and taxes (доходы до выплаты налогов и прцентов по кредитам).

Однако акционеры платят также персональные налоги, в связи с чем реальные поступления доходов к акционерам составляют:

After – tax divident incom = EBIT * (1 – TC) * (1 – TS)

Как следствие, стоимость нелевереджированной фирмы с учетом корпоративных и персональных налогов будет составлять:

to the shareholders: (EBIT – rd*D)* (1 – TC) * (1 – TS);

to the debtholders: rd*D* (1 – TD).

Суммарный денежный поток левереджированной фирмы будет составлять:

|

|

Данная форма Миллера является обобщением результатов модели ММ без налогов и с корпоративными налогами и может проиллюстрировать их.

1. При отсутствии налогов (TC=TS=TD) мы получаем условия модели ММ без налогов: VU =VL.

2. При отсутствии персональных налогов (TS = TD = 0) мы получаем модель ММ с корпоративными налогами: VL = VU+ TC*D.

3. При равенстве персональных налогов на дивидендный доход и на процентный доход от ссуд (ТS = Тd ) мы получаем: VL = VU+ TC*D, т.е. до тех пор пока эти налоги будут равны, инвесторам будет одинаково выгодно приобретать как акции, так и долговые обязательства компаний. Компании в данном случае будут получать такую же налоговую защиту, как и в случае с отсутствием персональных налогов.

Результаты модели Миллера в российских условиях.

В условиях российского налогового законодательства корпорации уплачивают налог на прибыль в размере 35% (Тс = 0,35) (если предприятие не имеет льгот, не покрывает убытки или не относит прибыль на себестоимость), а физические лица - акционеры и держатели облигаций - подоходный налог по операциям с ценными бумагами в размере 15% (ТS = Td = 0,15). В условиях рассматриваемой модели изменение стоимости компании при привлечении дополнительного займа D будет составлять:

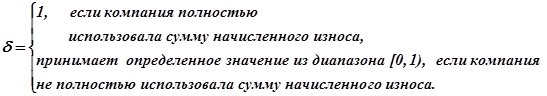

![]() , где:

, где:

r - коэффициент, корректирующий налоговую защиту для российской компании (см. п. 5.1.1.).

В силу равенства TS и Td двойное налогообложение не влияет на изменение стоимости компании при привлечении дополнительных займов, в связи с чем влияние двойного налогообложения далее учитываться не будет.

5.2.3. Теория ММ и финансовые трудности.

Как показывает практика, финансовые трудности как в России так в странах с развитой рыночной экономикой являются достаточно дорогостоящими. Инвесторы знают, что фирма, прибегающая к заимствованию, может испытывать финансовые трудности, и осуществляют инвестиции в ценные бумаги данной фирмы с особой осторожностью. Эта осторожность инвесторов отображается на стоимости ценных бумаг левереджированных фирм и, как следствие, на рыночной стоимости таких фирм. Данное обстоятельство можно записать при помощи следующей формулы:

|

Стоимость фирмы |

= |

Стоимость при финансировании за счет собственного капитала |

+ |

Приведенная стоимость налоговой защиты |

- |

Приведенная стоимость издержек финансовых трудностей |

В соответствии с Федеральным законом Российской Федерации "О несостоятельности (банкротстве)" в отношении фирмы, испытывающей финансовые трудности, (не исполняющей свои обязательства более 3 месяцев) может быть в судебном порядке возбуждено дело о банкротстве. При этом российское законодательство предусматривает как процедуры санационного характера (наблюдение, внешнее управление), направленные на финансовое оздоровление фирмы, так и процедуру ликвидационного характера (конкурсное производство), направленную на полную ликвидацию компании и удовлетворение требований кредиторов за счет распродажи ее активов.

Любые из перечисленных выше процедур связаны для организации, испытывающей финансовые трудности, с издержками. При этом издержки финансовых трудностей можно разделить на два типа: