Анализ работы и некоторые стратегии на рынке ГКО

![]()

Глава V.

1. Долгосрочные перспективы доходности ГКО

Рынок ГКО заслуживает пристального внимания. Именно на этом рынке определяется реальная стоимость денежных ресурсов. С его помощью Центральный Банк регулирует уровень денежного предложения в экономике.

Для всех субъектов финансового рынка операции с ГКО являются важным источником получения прибыли. Поэтому первостепенное значение для специалистов имеет анализ и прогнозирование динамики процентных ставок на рынке гособлигаций.

Наиболее логичным подходом к анализу конъюнктуры любого рынка является анализ спроса и предложения. Выявив и рассмотрев факторы, определяющие спрос и предложение, можно сделать прогноз дальнейшей динамики тех или иных параметров.

1.1. Факторы влияющие на спрос

Одним из наиболее главных факторов влияющих на спрос является характер кредитно-денежной политики монетарных властей. Центральный банк регулирует предложение денег в соответствии с приоритетами денежной массы. Механизм в данном случае не имеет значения. Регулирование может осуществляться за счет покупки тех же ГКО. Эти деньги, проходят через банки, попадают в первую очередь на рынок госдолга и другие сегменты финансового рынка. Спрос на бумаги растет, а ставки падают. Когда Банк России осуществляет денежную рестрикцию, он продает имеющиеся у него гособлигации, и их ставки двигаются в обратном направлении. Изменения денежной массы воздействуют на конъюнктуру рынка достаточно быстро, поскольку проводником кредитно-денежной политики Центрального банка является банковская система, а банки - основные действующие лица на рассматриваемом сегменте.

|

Рис. 4. Динамика темпов прироста реальной денежной массы и индекса доходности рынка ГКО |

Ретроспективный анализ динамики индекса обобщенной доходности рынка ГКО и темпов прироста реальной денежной массы показывает, что указанная зависимость достаточно четко прослеживается. Об этом можно судить по рис. 4.

Где М2 - денежная масса (M1+безчековые сберегательные счета+мелкие срочные вклады).

Еще один ведущий фактор, который оказывает немаловажное значение, является инфляционные ожидания. Он даже в большей степени влияет на рынок чем изменение реальной денежной массы. Примером может служить ситуация которая сложилась в мае - июле 1995 г., когда индекс ГКО стабильно рос в то время как темпы прироста реальной денежной массы оставались положительными. Это объясняется массированной скупкой долларов Центральным банком. Как известно, наращивая свои золото-валютные резервы, Центральный банк вынужден эмитировать рубли, тем самым увеличивая денежную массу. А это, в свою очередь, ведет к повышению уровня инфляции (по крайней мере, так утверждает современная экономическая теория). Тогда многие экономисты предрекали неизбежное увеличение темпов роста цен, и операторы рынка повысили процентные ставки.

В августе - октябре денежная политика Центрального банка, напротив, была достаточно жесткой. Однако ставки ГКО демонстрировали тенденцию к снижения. Здесь вступил в действие другой фактор - реструктуризация банковских активов в пользу гособлигаций, имевшая место после августовского краха рынка межбанковских кредитов. В целом же изменения реальной денежной массы сильно влияют на динамику процентных ставок ГКО. Коэффициент корреляции 0,5 в данном случае можно рассматривать как весьма высокий (для темпов прироста денежной массы коэффициент равен 0,6). Стабильное снижение ставок в последние два месяца во многом обусловлено массированной эмиссией. В декабре 1995 г. реальная денежная масса увеличилась на 6,1% (эта цифра уступает только показателям апреля и июня).

Специфика Российского рынка состоит в том, что сбережения населения находятся не только на банковских вкладах, но и в наличной валюте. Поэтому следует рассмотреть динамику темпов прироста реальных остатков на банковских счетах населения и индекса обобщенной доходности рынка ГКО (рис. 5.). На графике видно, что зависимость имеется, хотя и не столь явная, как в случае с реальной денежной массой.

Другие факторы с трудом поддаются формализации, хотя и воздействуют на рыночную конъюнктуру. Просматривается зависимость

|

Рис. 5. Динамика темпов прироста реальных остатков на вкладах населения и индекса доходности рынка ГКО |

динамики процентной ставки ГКО от уровня инфляции. Однако об уровне

инфляции мы узнаем только после того, как выросли цены, а ставка показывает потенциальную прибыль в будущем. Поэтому участники рынка руководствуются собственными прогнозами инфляции на ближайшее время. Это называется инфляционными ожиданиями.

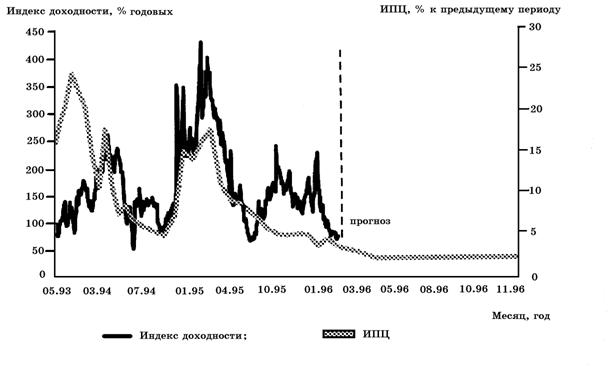

Динамика индекса доходности рынка ГКО тесно коррелирует с изменением темпов роста цен (рис. 6). Надо отметить особенность, что участники рынка достаточно оперативно реагируют на ухудшение инфляционной обстановки, но при снижении темпов роста цен они отнюдь не спешат снижать ставки. В настоящее время этот фактор, скорее всего утрачивает свое значение, потому что уже в период длительного времени наблюдается стабилизация темпов роста цен.

Ну и наконец немаловажную роль на рынке государственных краткосрочных бескупонных облигаций играет приток капитала из-за

|

Рис. 6. Динамика индекса доходности рынка ГКО и индекса потребительских цен. |

рубежа. Аукционы в марте-мае 1996 года показали, что иностранные инвесторы, несмотря на дискриминационный механизм покупки бумаг, способны заметно увеличить спрос на ГКО и, соответственно, снизить процентные ставки.

1.2. Факторы влияющие на предложение

Если говорить о факторах влияющих на предложение, от здесь все зависит от бюджетных потребностей Минфина РФ. План по финансированию дефицита бюджета заранее определяется законом «О бюджете», поэтому уровень предложения гособлигаций можно считать заранее заданным. Конечно, на рынке бывают моменты, когда для погашения старых серий или удовлетворения текущих нужд эмитент вынужден интенсивно наращивать объемы эмиссии. Но, как правило, это не приводит к формированию устойчивых долгосрочных тенденций в динамике процентных ставок.

Многие аналитики считают, что крайне неблагоприятной тенденцией является стабильное увеличение отношения ГКО к объему денежной массы. На этом строятся прогнозы о неизбежном крахе рынка. Но надо сказать, что источником обслуживания внутреннего долга служат доходы бюджета, прямо пропорциональные с объемом ВВП и денежная масса здесь не при чем. Денежная масса влияет лишь на баланс спроса и предложения (коэффициент корреляции между динамикой прироста отношения объема рынка к денежной массе и индексом обобщенной доходности составляет всего 0,3).