Страница

15

|

|

|

|

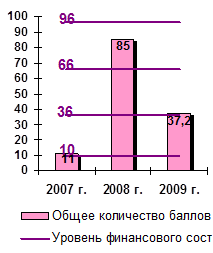

Рисунок 7 – Комплексная оценка риска финансового состояния ОАО «ТАИФ-НК»

Результаты проведенного исследования по критерию риска на конец исследуемого периода представлены в таблице 12.

Таблица 12 – Результаты оценки рисков компании

|

Вид риска |

Расчетная модель |

Уровень риска |

|

Риск потери платежеспособности |

Абсолютные показатели ликвидности баланса |

Зона допустимого риска |

|

Относительные показатели платежеспособности |

Зона допустимого риска | |

|

Риск потери финансовой устойчивости |

Абсолютные показатели структуры капитала |

Зона критического риска |

|

Относительные показатели структуры капитала |

Зона критического риска | |

|

Комплексная оценка риска финансового состояния |

Относительные показатели платежеспособности и структуры капитала |

Зона допустимого риска |

В результате проведенных расчетов можно сделать вывод, что на конец анализируемого периода предприятие находится на грани зон критического и допустимого рисков, т.к. у предприятия имеется относительно высокий риск потери финансовой устойчивости. Если этот вид риска не будет своевременно нейтрализован, предприятие теряет возможность генерирования необходимого уровня прибыли (вследствие возрастания стоимости привлекаемого капитала), а также темпы своего устойчивого роста в предстоящем периоде. Риск снижения финансовой устойчивости относится к так называемым структурным рискам предприятия, так как он вызывается в первую очередь несовершенством структуры формирования операционных активов и капитала. Поэтому основным содержанием процесса управления риском снижения финансовой устойчивости предприятия выступает оптимизация состава внеоборотных и оборотных активов, с одной стороны, а также соотношения собственного и заемного капитала, с другой.

Оптимизация соотношения внеоборотных и оборотных активов требует учета отраслевых особенностей осуществления операционной деятельности, средней продолжительности операционного цикла на предприятии, а также оценки положительных и отрицательных особенностей функционирования этих видов активов.

Но, тем не менее, финансовое состояние предприятия тяготеет к зоне допустимого риска. Допустимый риск - это риск решения, в результате неосуществления которого, предприятию не грозит потеря прибыли. В пределах этой зоны деятельность предприятия сохраняет свою экономическую целесообразность, т.е. потери имеют место, но они не превышают размер ожидаемой прибыли.

Можно предположить, что отставание некоторых коэффициентов от нормативных значений связано с активной инвестиционной деятельностью предприятия в последнее время. Начало исследуемого периода характеризовалось достаточно высоким уровнем дефицита собственных оборотных средств (порядка 19 млрд. руб.), на конец исследуемого периода также наблюдается недостаток собственных оборотных средств (11 млрд. руб.), однако ситуация значительно улучшилась. В период активного роста и развития предприятия эта ситуация считается нормальной.

3. Пути нейтрализации финансовых рисков предприятия

3.1 Методы нейтрализации финансовых рисков

После выявления возможных финансовых рисков, с которыми может столкнуться предприятие в процессе осуществления финансовой деятельности, и их оценки, а также выявления связанных с ними потенциальных потерь перед предприятием стоит задача разработки программы минимизации финансовых рисков. Таким образом, специалист по риску должен принять решение о выборе наиболее приемлемых путей нейтрализации финансовых рисков, т.е. выбрать наиболее приемлемый метод снижения риска [19, c.380].

Предприятие в процессе финансовой деятельности может отказаться от совершения финансовых операций, связанных с высоким уровнем риска, т.е. уклониться от риска. Уклонение от риска — это наиболее простое и радикальное направление нейтрализации финансовых рисков. Оно позволяет полностью избежать потенциальных потерь, связанных с финансовыми рисками, но, с другой стороны, не позволяет получить прибыли, связанной с рискованной деятельностью. Кроме этого, уклонение от финансового риска может быть просто невозможным, к тому же, уклонение от одного вида риска может привести к возникновению других. Поэтому, как правило, данный способ применим лишь в отношении очень серьезных и крупных рисков [34, c.136].

Решение об отказе от данного вида финансового риска может быть принято как на предварительной стадии принятия решения, так и позднее, путем отказа от дальнейшего осуществления финансовой операции, если риск оказался выше предполагаемого. Однако большинство решений об избежании риска принимается на предварительной стадии принятия решения, так как отказ от продолжения осуществления финансовой операции часто влечет за собой значительные финансовые и иные потери для предприятия, а иногда он затруднителен в связи с контрактными обязательствами.

Применение такого метода нейтрализации финансовых рисков, как уклонение от риска, эффективно, если:

- отказ от одного вида финансового риска не влечет за собой возникновение других видов рисков более высокого или однозначного уровня;

- уровень риска намного выше уровня возможной доходности финансовой операции;

- финансовые потери по данному виду риска предприятие не имеет возможности возместить за счет собственных финансовых средств, так как эти потери слишком высоки.