Страница

11

А1 < П1; А2 ≥ П2; А3 < П3; А4 ~ П4. Предприятие попадает в зону допустимого риска.

Таблица 6 – Анализ ликвидности баланса 2009 г.

|

Актив |

Наиболее ликвидные активы А1 (ДС+ФВкр) |

Быстрореали-зуемые активы А2 (дебиторская задолженность) |

Медленно реализуемые активы А3 (запасы и затраты) |

Труднореали-зуемые активы А4 (внеоборотные активы) |

Баланс | |

|

Абсолютные величины |

начало года |

5 711 251 |

5 722 273 |

3 618 592 |

19 479 970 |

34 532 086 |

|

конец года |

3 121 825 |

7 873 167 |

8 284 951 |

18 792 047 |

38 071 990 | |

|

Удельные веса (%) |

начало года |

16,54 |

16,57 |

10,48 |

56,41 |

100 |

|

конец года |

8,2 |

20,68 |

21,76 |

49,36 |

100 | |

|

Пассив |

Наиболее срочные обязательства П1 (кредиторская задолженность) |

Краткосрочные пассивы П2 (краткосрочные кредиты и займы) |

Долгосрочные пассивы П3 (долгосрочные кредиты и займы) |

Постоянные пассивы П4 (реальный собственный капитал) |

Баланс | |

|

Абсолютные величины |

начало года |

4 927 476 |

1 833 |

12 995 980 |

16 606 797 |

34 532 086 |

|

Пассив |

Наиболее срочные обязательства П1 (кредиторская задолженность) |

Краткосрочные пассивы П2 (краткосрочные кредиты и займы) |

Долгосрочные пассивы П3 (долгосрочные кредиты и займы) |

Постоянные пассивы П4 (реальный собственный капитал) |

Баланс | |

|

Абсолютные величины |

конец года |

12 902 488 |

2 811 854 |

7 587 522 |

14 770 126 |

38 071 990 |

|

Удельные веса (%) |

начало года |

14,27 |

0,01 |

37,63 |

48,09 |

100 |

|

конец года |

33,89 |

7,39 |

19,93 |

38,79 |

100 | |

|

Платежный излишек (+) или недостаток (–) |

начало года |

783 775 |

5 720 440 |

- 9 377 388 |

2 873 173 |

0 |

|

конец года |

- 9 780 663 |

5 061 313 |

697 429 |

4 021 921 |

0 | |

А1 < П1; А2 ≥ П2; А3 ≥ П3; А4 ~ П4. Предприятие попадает в зону допустимого риска.

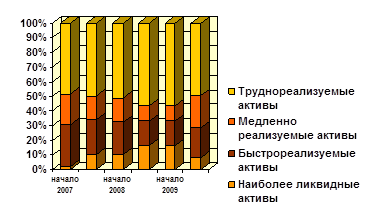

Графически динамика групп ликвидных активов организации за исследуемый период в зависимости от их удельного веса представлена на рисунке 3.

Рисунок 3 – Анализ ликвидности активов ОАО «ТАИФ-НК»

На рисунке 4 представлена динамика групп ликвидных пассивов организации за исследуемый период в зависимости от их удельного веса.

Рисунок 4 – Анализ ликвидности пассивов ОАО «ТАИФ-НК»

По типу состояния ликвидности баланса по итогам 2007–2009 гг. предприятие попало в зону допустимого риска: текущие платежи и поступления характеризуют состояние нормальной ликвидности баланса.

Данные таблиц свидетельствуют о том, что в отчетном периоде предприятие не обладало абсолютной ликвидностью, т.к. наиболее ликвидные активы значительно меньше суммы кредиторской задолженности, платежный недостаток составил на начало 2007 года 8 090 207 тыс. руб., или 94,11%, и на конец 2007 года 14 835 977 тыс. руб., или 79,62%, на начало 2008 года 13 831 623 тыс. руб., или 78,46% и на конец 2009 года 9 780 663 тыс. руб., или 75,8%. Это говорит о том, что на конец 2009 года 24,2% срочных обязательств предприятия покрывались наиболее ликвидными активами. В течение анализируемого периода недостаток в погашении кредиторской задолженности уменьшался, к концу 2008 года наиболее ликвидные активы превысили сумму кредиторской задолженности на 783 775 тыс. руб., что говорит о положительной тенденции в управлении краткосрочными финансовыми вложениями и денежными средствами предприятия, но в связи с финансовым кризисом в 2009 году ситуация вновь ухудшилась.

По итогам 2007–2009 гг. быстрореализуемые активы превышали краткосрочные пассивы, как на начало, так и на конец периода, соответственно, на 2 123 406 тыс. руб. в 2007 году, на 5 720 440 тыс. руб. в 2008 году и на 5 061 313 тыс. руб. в 2009 году. Таким образом, краткосрочные займы и кредиты, а также другие краткосрочные обязательства могут быть покрыты быстро реализуемыми активами.

В отчетном периоде выявлено превышение долгосрочных пассивов над суммой медленно реализуемых активов, т.е. платежный недостаток составил на начало 2007 года 3 640 816 тыс. руб., или 43,21%, и на конец 2007 года и начало 2008 года 3 359 040 тыс. руб., или 36,16%, и на конец 2008 года 9 429 136 тыс. руб., или 72,27%, а также на начало 2009 года 9 377 388 тыс. руб., или 72,16%. Это говорит о том, что предприятие не имеет перспективную ликвидность. Наблюдается отрицательная тенденция роста платежного недостатка, что говорит о неправильном распоряжении долгосрочными обязательствами и запасами.

Превышение труднореализуемых активов над постоянными пассивами в течение всего анализируемого периода, а именно, в размере 9 607 617 тыс. руб. на начало 2007 года, 12 819 328 тыс. руб. на конец 2007 года и на начало 2008 года, 2 924 921 тыс. руб. на конец 2008 года, 2 873 173 тыс. руб. на начало 2009 года и 4 021 921 тыс. руб. на конец 2009 года говорит о неэффективности использования денежных средств. Собственный реальный капитал должен быть больше, чем величина внеоборотных активов. Тогда предприятие будет финансово устойчивым.