Страница

12

Главной целью управления рисками в Компании должно стать получение прибыли при оптимальном, приемлемом для Компании соответствии затрат и степени риска, и в долгосрочной перспективе - обеспечение его устойчивого и максимально эффективного функционирования в настоящее время и обеспечение высокого потенциала развития и роста Компании в будущем.

Основные методы управления рисками:

1) Ключевые способы ограничения рисков Компании являются:

- Распределение риска – метод, при котором риск вероятного ущерба делится между участниками таким образом, что возможные потери каждого относительно невелики;

- Лимитирование – метод, предусматривающий разработку детальной документации (инструкции и нормативных материалов), устанавливающей предельно допустимый уровень риска по каждому направлению деятельности компании, а также четкое распределение функций и ответственности персонала;

- Диверсификация – метод контроля риска за счет подбора активов, доходы по которым по возможности мало коррелируют между собой.

2) Программа эффективного контроля над рисками включает следующие положения:

- Защита Компании и обеспечение безопасности людей - защита от несчастных случаев, похищения и захвата заложников, разработка процедур на различные случаи форс-мажорных обстоятельств;

- Сохранение безопасности – мероприятия по защите собственности Компании от физического ущерба;

- Контроль процесса обработки информации – обеспечение конфиденциальности, быстроты и безошибочной работы;

- Предупреждение и обнаружение потенциальных потерь от внутренних и внешних преступлений;

- Контроль обязательств по контрактам и соглашениям – юридические консультации по условиям контракта (с учетом изменяющихся условий), систематический мониторинг контрактов;

- Контроль экономических рисков.

3) Лимитирование операций включает в себя:

- Основными методами лимитирования операций, используемых в Компании, являются простые лимиты и структурные лимиты;

- При лимитировании активов Компании возможно установление доли для вложения в коммерческие кредиты, кредиты на строительство, ипотечные кредиты, инвестиции в уставный капитал предприятий и т.д.;

- Другим подходом является установление следующих долевых организаций:

· по валютным вложениям;

· по срочным вложениям – до месяца, до года и т.д.

- При этом оба данных подхода могут в Компании использоваться одновременно.

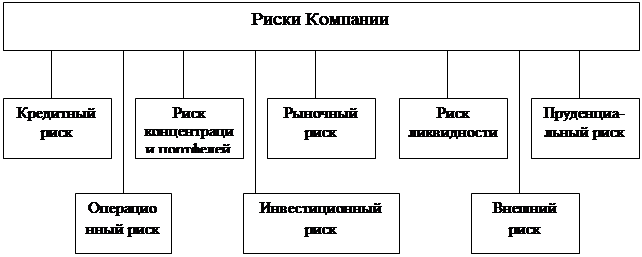

Компания, учитывая специфику бизнеса, выделяет следующие наиболее важные классы риска и в целях систематизации принимает следующую квалификацию рисков:

§ Кредитный риск

§ Риск концентрации портфелей

§ Рыночный риск

§ Риск ликвидности

§ Пруденциальный риск

§ Операционный риск

§ Инвестиционный риск

§ Внешний риск

|

Схема 5. Риски АО «Астана-Финанс»

Основными элементами системы управления рисами являются:

- Определение риска;

- Независимая оценка риска;

- Ответственность за риск;

- Независимый контроль риска;

- Ограничение риска;

- Регламентирующие документы;

- Утверждающий орган.

Кредитный риск представляет собой риск неисполнения дебитором или контрагентом по сделке своих обязательств перед Компанией, т.е. риск возникновения дефолта дебитора или контрагента. В рамках данного определения носителями кредитного риска являются в первую очередь сделки прямого и не прямого кредитования и сделки купли/продажи активов без предоплаты со стороны контрагента и гарантий расчетов со стороны третьих лиц.

Компания выделяет следующие виды кредитного риска:

· Кредитные риски предприятия

· Кредитные риски банков

· Кредитные риски финансовых учреждений

· Кредитные риски государственных органов

· Кредитные риски физических лиц

Основными методами управления кредитными рисками Компании являются:

1. Установление общего лимита на ссудные операции не более 70% от валюты баланса;

2. Установление лимита на кредитование одной отрасли не более 40% от ссудного портфеля;

3. Максимальная сумма займа на одного заемщика не более 15% от стоимости активов Компании;

4. Максимальная сумма займа на одного заемщика при выдаче бланкового займа не более 15% размера собственного капитала Компании;

5. Максимальная сумма займа на одного заемщика, связанного с Компанией особыми отношениями не более 15% размера собственного капитала Компании;

6. Лимит самостоятельного кредитования для филиалов устанавливается ежеквартально;

7. Основные лимиты кредитования для филиалов:

- лимит на одного заемщика;

- лимит со сроком выдачи;

- лимит по видам валют кредитования;

- лимит по потребительским ссудам работникам Компании.

Количественные параметры метода устанавливаются индивидуально, согласно решениям Кредитного комитета.

8. Отраслевые и территориальные лимиты портфеля кредитов устанавливаются по мере необходимости.

Количественные параметры методов управления рисками определяются исходя из Концепции развития, приоритетов деятельности различных направлений бизнеса, конъюнктуры рынков, конъюнктурной среды.

Компания на основе анализа финансово-хозяйственной деятельности, приоритетов развития Компании определяет оптимальные значения количественных параметров метода управления рисками, которые вправе пересматривать в зависимости от состояния и перспектив развития Компании, изменения внешних факторов.

Компания ежемесячно наряду с проведением мониторинга финансово-хозяйственной деятельности осуществляет мониторинг количественных параметров.

Риск концентрации портфелей Компаниипредставляет собой риск финансовых потерь в результате чрезмерной концентрации портфелей Компании.

Компания выделяет следующие виды концентрации портфелей:

- Риск концентрации в разрезе портфелей финансовых инструментов;

- Риск концентрации в «макроэкономических разрезах»;

- Риск концентрации в разрезе групп контрагентов;

- Риск концентрации в разрезе классификации и групп риска;

- Риск концентрации в разрезе валют;

- Риск концентрации в разрезе срочности финансовых инструментов;

- Персональный риск.

Рыночные риски – это риски потерь, возникающие в результате неблагоприятного изменения рыночной ситуации. Компания выделяет следующие виды рыночных рисков:

· Процентный риск

· Валютный риск

· Фондовый риск

· Товарный риск

Процентный риск возникает из-за 1) разрыва в срочности активов и пассивов и разных видов ставки по активам и пассивам; 2) неверного прогноза динамики процентных ставок.

В зависимости от характера изменения процентных ставок можно выделить следующие подтипы процентных рисков:

- риск общего изменения процентных ставок – риск роста или падения процентных ставок на все вложения в одной или нескольких валютах;

- риск изменения структуры кривой процентных ставок – риск изменения ставок на более короткие вложения по сравнению с более длинными (или наоборот), возложено не связанного с изменением общего уровня процентных ставок.