Страница

10

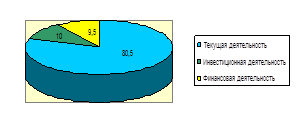

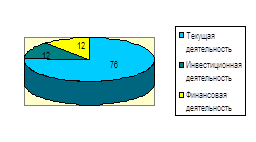

Результаты оформим с помощью диаграмм.

Рисунок 2.6 - Структура поступивших Рисунок 2.7 - Структура выбывших денежных средств денежных средств

Таким образом, в отчетном году было израсходовано больше денежных средств, чем поступило. Наибольшие поступления и расход денежных средств приходится на текущую деятельность (80,5% и 76 %) соответственно. Наибольший удельный вес в структуре поступивших денежных средств приходится на денежные средства поступившие от покупателей (74,5 %), так же 9,49 % приходится на полученные займы и кредиты. Больше всего израсходовано денежных средств на: оплату приобретенных товаров, услуг, сырья 27 %, на расчеты по налогам и сборам 21,8 %, денежные средства, направленные на финансовую деятельность 12%.

Причины увеличения или уменьшения имущества предприятия устанавливают, изучая изменения в составе источников его образования. Источниками собственных средств предприятия являются: уставный капитал, добавочный капитал, резервный капитал, фонд социальной сферы, целевые финансирования и поступления, нераспределенная прибыль отчетного года и прошлых лет (III раздел пассива баланса).

Оценка изменений, которые произошли в структуре капитала, может быть разной с позиции инвесторов и с позиции предприятия. Для банков и прочих инвесторов ситуация более надежная, если доля собственного капитала у клиента больше 50 %. Это исключает финансовый риск.

В процессе анализа пассива баланса предприятия следует изучить изменения в его составе, структуре и дать им оценку, что показано в таблице 2.7. Как видно из нее, возрастание стоимости имущества предприятия за отчетный период на 11 308 тыс. руб. (44,7 %) обусловлено увеличением собственных средств на 6 128 тыс. руб. (43,8 %) и заемных средств на 5 180 тыс. руб. (45,7 %). Из этого следует, что увеличение объема финансирования деятельности предприятия на 45,8 % (5 180 / 11 308 · 100) обеспечено заемными средствами и на 54,2 % (6 128 / 11 308 · 100) - собственным капиталом.

Рост собственных средств произошел за счет увеличения уставного капитала в два раза, суммы нераспределенной прибыли отчетного года на 1144189 руб. Абсолютный прирост собственных средств, связанный с увеличением объема производства продукции, положительно характеризует финансовое состояние предприятия. Это укрепляет экономическую самостоятельность и финансовую устойчивость, следовательно, повышает надежность предприятия как хозяйственного партнера.

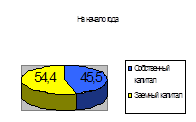

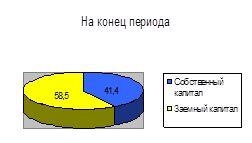

Однако доля собственного капитала в общем объеме финансирования снизилась с 45,5 % на начало года до 41,4 % на конец года, то есть на 4,1 процентных пункта. Удельный вес заемного капитала соответственно повысился с 54,4 % до 58,5 % к концу отчетного периода. Это объясняется более быстрыми темпами роста заемных средств (56 %) по сравнению с собственными (30,15 %).

Рисунок 2.8 - Структура собственного и заемного капитала, %

В отчетном периоде наблюдается тенденция увеличения заемного капитала по всем позициям. Долгосрочные обязательства были привлечены к концу года на сумму 2343108 руб., доля их в общем объеме средств составила 4,2 %. Краткосрочные обязательства увеличились на 2170596 руб. (115 %), доля их в общей сумме привлеченных средств к концу отчетного периода составила 36,6 %. Поскольку преимущественная доля в формировании заемных источников финансирования принадлежит кредиторской задолженности, целесообразно изучить ее состав и структуру, произошедшие изменения, таблица 2.8.

Таблица 2.8 - Анализ состава и структуры кредиторской задолженности

| Видкредиторской задолженности | На начало периода | На конец периода | Изменения | |||

| Тыс. руб. | В % к итогу | Тыс. руб. | В % к итогу | Тыс. руб. | В % кначалу периода | |

|

Кредиторская задолженность, всего |

1593704 |

100 |

2453978 |

100 |

860274 |

54 |

|

В том числе: | ||||||

|

Перед поставщиками |

881986 |

55,3 |

1699007 |

69 |

817021 |

92,6 |

|

По оплате труда |

173049 |

11 |

112070 |

4,6 |

-60979 |

-35 |

|

Перед государственными внебюджетными фондами |

40295 |

2,5 |

29849 |

1,3 |

-10446 |

-26 |

|

По налогам и сборам |

142555 |

9 |

142438 |

6 |

-117 |

-0,08 |

|

По авансам полученным |

194055 |

12,2 |

249930 |

10,1 |

55875 |

29 |

|

С прочими кредиторами |

161764 |

10 |

220684 |

9 |

58920 |

36,4 |