Показатели и коэффициенты в системе управления инвестиционными проектами

Таким образом, денежный поток положителен во все годы осуществления проекта, кроме 2011 года – года выплат кредита. Накопленный денежный поток к концу срока реализации проекта составит 7762581 рублей, что свидетельствует о финансовой состоятельности проекта. Отметим, что денежные потоки являются исходными данными для расчета и анализа эффективности инвестиционного проекта.

2.4 Оценка экономической эффективности методом расчета чистой приведенной стоимости (NPV)

Методом, наиболее полноценно учитывающим неравноценность разновременных финансовых потоков, базирующимся на концепции потока наличности, а также позволяющим сравнивать различные по времени варианты реализации проекта является метод оценки проектов по критерию чистой приведённой стоимости. Его целесообразно применять, прежде всего, при оценке проектов, предусматривающих крупные денежные вложения.

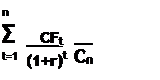

Значение чистого потока денежных средств за время жизни проекта, приведенное в сопоставимый вид в соответствии с фактором времени, есть показатель, называемый чистой приведенной стоимостью проекта (NPV–Net Present Value). В общем виде формула расчета выглядит следующим образом:

|

NPV=

CFt - объем генерируемых проектом денежных средств в периоде t

r – ставка дисконтирования

n – продолжительность периода действия проекта в годах

С0 – первоначальные инвестиционные затраты

О степени эффективности вложения средств в данный проект говорит полученная величина NPV.

Очевидно, что если:

NPV > 0, то проект следует принять;

NPV < 0, то проект следует отвергнуть;

NPV = 0, то проект ни прибыльный, ни убыточный.

Иными словами, критерий приемлемости таков: проект будет принят, если текущая стоимость притоков денежных средств превышает текущую стоимость их оттоков.

Преимущества данного метода:

– учитывает временную ценность денег (фактор времени);

– даёт стоимостное выражение приращения (уменьшения) капитала, что позволяет оценивать не только отдельные проекты, но и их комбинации (свойство аддитивности).

Недостатки метода:

– при сравнении инвестиционных проектов с разными по объёмам инвестициям можно сделать неверный выбор.

– NPV не учитывает период возврата вложенных средств, поэтому его расчет следует дополнять другими показателями

– NPV в явном виде не показывает, какими инвестиционными усилиями достигнут результат.

Расчет NPV проведем в таблице №2.2.1.

Таблица №2.2.1. Расчет NPV

|

2009 |

2010 |

2011 |

2012 |

2013 |

2014 | |

|

Денежные потоки проекта |

1388077 |

1393179 |

-1101720 |

1897381 |

1902483 |

2283181 |

|

Коэффициент дисконтирования 1/(1+r) t |

0,8 |

0,64 |

0,512 |

0,409 |

0,328 |

0,262 |

|

Дисконтированные потоки |

1110462 |

891635 |

-564081 |

776029 |

624015 |

6598193 |

|

Чистый денежный поток NPV |

3436253 | |||||

Чистый дисконтированный доход (NPV) представляет собой оценку сегодняшней стоимости потока будущих доходов. Это величина положительна и составляет 3436253 руб. Следовательно, выполняется необходимое условие эффективности проекта (NPV>0), означающее превышение приведенных результатов над приведенными затратами. Таким образом, в результате реализации проекта ценность фирмы возрастает, а проект считается приемлемым.

Оценка экономической эффективности методом расчета рентабельности инвестиций PI

Индекс рентабельности PI показывает какая величины современного денежного потока приходится на единицу предполагаемых первоначальных затрат.

PI = ∑CFt/(1+r)t

C0

Или в обобщенном виде:

![]()

PVP (Present Value of Payments) – дисконтированный положительный поток денежных средств (от операционной и инвестиционной деятельности);

PVI (Present Value of Investment) – дисконтированная стоимость инвестиционных затрат.

Если:

PI > 1, то проект следует принять;

PI < 1, то проект следует отвергнуть;

PI = 1, то проект ни прибыльный, ни убыточный.

В отличие от чистого приведенного эффекта индекс доходности инвестиций является относительным показателем.

Таблица №2.3.1

|

Потоки денежных средств | ||||||||

|

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

PVP при r=25% |

PI |

|

-2500000 |

1388077 |

1393179 |

1398280 |

1897381 |

1902483 |

2283181 |

3436253 |

1,375 |

PVP равно 3436253 рублей – рассчитано как сумма денежных потоков проекта без учета потоков по финансовой деятельности (получение и выплата кредита)

PVI равно 2500000 рублей – первоначальные инвестиции

Тогда PI = 3436253 / 2500000 = 1,375