Организация работы, задачи и функции налоговых органов и налоговых отделов организации

За исследуемый период поступления налога на прибыль организаций в бюджетную систему РФ по Курской области увеличились на 96 % по сравнению с 2007 годом, и на конец первого полугодия 2009 года составляют 10 342 784 тыс. руб.

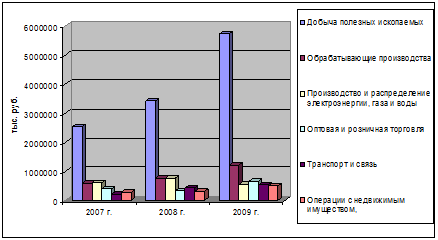

В первом полугодии 2007-2009 годов около половины всех поступлений по налогу на прибыль организаций заняли добыча полезных ископаемых, причем с положительной тенденцией роста доходов по годам. Среди остальных статей наибольший вес доходов в 2009 году имеют обрабатывающие производства – 12 %, оптовая и розничная торговля – 6% и производство и распределение электроэнергии, газа и воды – 5%, хотя последнее имеет убыль доходов на 11% по сравнению с 2007 годом.

Добыча полезных ископаемых является самой большой статьей доходов налога на прибыль организации по всем 3 годам. Рассмотрим это на рисунке 2.

Рисунок 2. – Динамика основных статей доходов налога на прибыль организаций в бюджетную систему РФ по Курской области в 01.01.2007-01.01.2009 г.

Налог на доходы физических лиц

Налогоплательщиками признаются физические лица, являющиеся налоговыми резидентами РФ, а также физические лица, получающие доходы от источников, в РФ, не являющиеся налоговыми резидентами РФ.

Объектом налогообложения признается доход, полученный налогоплательщиками:

1) от источников в РФ и (или) от источников за пределами РФ - для физических лиц, являющихся налоговыми резидентами РФ;

2) от источников в РФ - для физических лиц, не являющихся налоговыми резидентами РФ.

Налоговая база

1. При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды

Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу.

2. Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

3. Для доходов, в отношении которых предусмотрена налоговая ставка 13 % налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов.

Если сумма налоговых вычетов в налоговом периоде окажется больше суммы доходов, в отношении которых предусмотрена налоговая ставка 13%, то применительно к этому налоговому периоду налоговая база принимается равной нулю. На следующий налоговый период разница между суммой налоговых вычетов в этом налоговом периоде и суммой доходов, в отношении которых предусмотрена налоговая ставка 13 % не переносится.

4. Для доходов с иными налоговыми ставкими, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению. При этом налоговые вычеты не применяются.

5. Доходы налогоплательщика, выраженные (номинированные) в иностранной валюте, пересчитываются в рубли по курсу Центрального банка РФ, установленному на дату фактического получения доходов (на дату фактического осуществления расходов).

Налоговые льготы

ФЗ от 03.06.2009 № 117 расширяет перечень доходов, не облагаемых НДФЛ. Как отмечают разработчики проекта, поправки в ст. 217 НК РФ прежде всего направлены на принятие мер по защите граждан, занятых в сельском хозяйстве и получающих доходы в натуральной форме. Доходы этих налогоплательщиков, не облагаемые НДФЛ, перечислены в новом п. 43 ст. 217 НК РФ. Это доходы в натуральной форме, полученные работниками в качестве оплаты труда от организацийсельхозтоваропроизводителей, названных в п. 2 ст. 346.2 НК РФ, и крестьянских (фермерских) хозяйств в виде сельхозпродукции собственного производства, и (или) работ (услуг), выполненных (оказанных) организациямисельхозтоваропроизводителями и хозяйствами в интересах работника, а также переданных имущественных прав.

Такое освобождение предоставляется только при одновременном выполнении следующих условий. Доход от реализации товаров (работ, услуг) названных организаций и хозяйств в предыдущем календарном году не превысил 100 млн руб. Указанные доходы работников не превышают 4300 руб. в месяц и величину неденежной части заработной платы, установленной Трудовым кодексом (согласно ст. 131 ТК РФ не более 20% от начисленной месячной зарплаты). Применить освобождение налогоплательщики смогут уже к доходам, полученным с 1 января 2009 г. Льгота действует до 2016 г.

С 1 января 2009 г. работодателям также не нужно удерживать НДФЛ при обеспечении питанием работников, привлекаемых для проведения сезонных полевых работ (п. 44 ст. 217 НК РФ).

Не взимается налог и при оплате стоимости проезда к месту обучения и обратно лицам, не достигшим 18 лет, и лицам, обучающимся в российских дошкольных и общеобразовательных учреждениях, имеющих лицензию (п. 45 ст. 217 НК РФ). Данная льгота применяется не только в случае выдачи проездных билетов, но и при денежном возмещении таких затрат. Вернуть излишне удержанный НДФЛ за январь — май текущего года налоговый агент должен, только если физическое лицо обратится к нему с соответствующим заявлением. Как нам пояснили в ФНС России, налоговый агент возвращает НДФЛ до того, как сам обратится за возвратом переплаты в инспекцию.

Дополнительные льготы по НДФЛ получили налогоплательщики, пострадавшие от террористических актов на территории России, стихийных бедствий или других чрезвычайных обстоятельств. Доходы в натуральной форме, полученные названными лицами с 2004 г. в виде оказанных услуг по обучению (по основным и дополнительным общеобразовательным программам), по профессиональной подготовке и переподготовке, содержанию в российских образовательных учреждениях, имеющих соответствующую лицензию, либо в иностранных образовательных учреждениях, имеющих соответствующий статус, в период указанного обучения, а также услуг по лечению, медицинскому обслуживанию и санаторнокурортному обслуживанию, освобождаются от НДФЛ.

Второй Федеральный закон от 03.06.2009 № 120ФЗ вносит изменения в ст. 219 «Стандартные налоговые вычеты» НК РФ. Брат или сестра, которые оплачивают обучение своего брата (сестры) в возрасте до 24 лет, получают право уменьшить сумму налога, уплаченную со своих доходов в налоговом периоде, на социальный налоговый вычет. Он предоставляется в размере фактически произведенных расходов на обучение, но не более 50 тыс. руб. Рассчитывать на вычет могут лишь те, кто оплачивает обучение по очной форме в образовательных учреждениях, имеющих лицензию или документ, подтверждающий их статус.

Действие этой нормы распространено на правоотношения, возникшие с 1 января 2009 г. Поэтому получить стандартный вычет можно за текущий год, представив по его итогам в инспекцию по месту жительства налоговую декларацию, а также заявление и документы, подтверждающие фактические расходы на обучение.

Налоговые вычеты:

1. Стандартные налоговые вычеты

2. Социальные налоговые вычеты