Страница

9

Вертикальный анализ баланса ОАО «ВК и ЭХ» показывает, что в составе хозяйственных средств основная доля приходится на внеоборотные активы (до 71,25%). Наряду с этим следует отметить и положительную динамику заемного капитала: к концу 2009 г. обязательства сократились на сумму 59562 тыс.руб. или на 29,5%, после существенного их роста в 2008 г. Это объясняется погашением краткосрочных обязательств ОАО «ВК и ЭХ» к началу 2009 г. \обороте, и соразмерный рост доли внеоборотных активов в структуре хозяйственных средств, что отражено на рисунке 5.

Данные рисунка 5 показывают значительное увеличение доли денежных средств в 2009 году, рост по сравнению с 2008 годом составил 4,38%.

Рисунок 5 - Структура имущественного потенциала ОАО «ВК и ЭХ»

Основным источником финансирования текущих активов является собственный капитал предприятия ОАО «ВК и ЭХ» (более 69%).

Однако прирост нераспределенной прибыли в течение 2009 г., а также погашение к концу года кредиторской задолженности вызвали изменения и в структуре пассивов.

Наряду с этим следует отметить и положительную динамику заемного капитала: к концу 2009 г. обязательства сократились на сумму 59562 тыс.руб. или на 29,5%, после существенного их роста в 2008 г. Это объясняется погашением краткосрочных обязательств ОАО «ВК и ЭХ» к началу 2009 г.

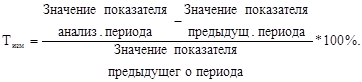

Темп изменения показателя определяется по следующей формуле (22):

(22)

(22)

Расчет темпов изменения выручки от реализации продукции, прибыли и стоимости активов представим в таблице 8.

Таблица 8 - Расчет темпов изменения показателей ОАО «ВК и ЭХ» за период 2007 - 2009 гг.

|

Наименование показателя |

Значение показателя, тыс.руб. |

Темпы изменения, % | |||

|

2007 г. |

2008 г. |

2009 г. |

2008 г. к 2007 г. |

2009 г. к 2008 г. | |

|

Чистая прибыль |

655098 |

-4082,6 |

-158,98 |

-4082,6 |

-158,98 |

|

Выручка от продаж |

452122 |

17,3 |

15,00 |

17,3 |

15,00 |

|

Стоимость активов |

452122 |

8,8 |

-8,43 |

8,8 |

-8,43 |

Определив темпы изменения каждого показателя, сравним их динамику между собой. Рассмотрим возможные соотношения изменения темпов показателей и выводы, которые можно сделать в каждом случае.

При изучении сравнительной динамики абсолютных показателей оцени-вается соответствие следующему оптимальному соотношению, получившему название «золотое правило экономики организации» по формуле (23):

Трчп > Трв > ТрА > 100%, (23)

где Трчп - темп роста чистой прибыли;

Трв - темп роста выручки от продаж;

ТрА - темп роста средней величины активов. [43, с.329]

Соотношение изменения темпов роста показателей предприятия ОАО «ВК и ЭХ» за период 2007 – 2008 гг.

-4082,6 > 17,3 > 8,8 < 100%

Как видно из приведенного неравенства, в 2008 году ОАО «ВК и ЭХ» не удалось добиться выполнения «золотого» правила эффективного бизнеса. Кроме того, сравнение темпа снижения чистой прибыли -4082,6% и темпа прироста выручки – 17,3% свидетельствует об отрицательной тенденции в структуре текущих затрат.

Активный рост вложений капитала в совокупные активы в 2008 год на 8,8% полностью «оправдан» ускоренным ростом основного вида доходов — выручки от продаж (17,3%).

Соотношение изменения темпов роста показателей предприятия ОАО «ВК и ЭХ» за период 2008 – 2009 гг.

-158,98 < 15 > -8,43 < 100%

Как видно из приведенного неравенства, в 2008 году ОАО «ВК и ЭХ» не удалось добиться выполнения «золотого» правила эффективного бизнеса. Кроме того, сравнение темпа снижения чистой прибыли -4082,6% и темпа прироста выручки – 17,3% свидетельствует об отрицательной тенденции в структуре текущих затрат.

Активный рост вложений капитала в совокупные активы в 2008 год на 8,8% полностью «оправдан» ускоренным ростом основного вида доходов — выручки от продаж (17,3%), повышает «качество» финансового результата в целом. В немалой степени этой ситуации способствовал рост деловой активности ОАО «ВК и ЭХ» в сфере заключения договоров с заказчиками.

В период реформирования сферы ЖКХ модернизация водопроводно-канализационного и энергетического хозяйства главным образом направлена на то что бы услуги населению предоставлялись на «отлично».

Поэтому руководство и специалисты ОАО «ВК и ЭХ» всегда в поиске лучшего и качественного для своей работы: стальные трубы меняются на полимерные, на смену чугунным задвижкам приходят более прочные, обновляются приборы и оборудование, усовершенствуются методы ремонтных работ.

2.2 Анализ платежеспособности и финансовой устойчивости предприятия ОАО «ВК и ЭХ»

Проведем анализ платежеспособности и финансовой устойчивости ОАО «ВК и ЭХ». Анализ ликвидности баланса ОАО «ВК и ЭХ» за период 2008 – 2009 гг. представим в таблице 9.

Таблица 9 - Анализ ликвидности баланса ОАО «ВК и ЭХ» за 2007 – 2009 гг., тыс.руб.

|

Актив |

2007 г. |

2008 г. |

2009 г. |

Пассив |

2007г. |

2008г. |

2009 г. | |

|

1.Наиболее ликвидные активы |

1397 |

1489 |

21105 |

1.Наиболее срочные обязательства |

1397 |

1489 |

21105 | |

|

2.Быстрореализуемые активы |

118896 |

138533 |

57440 |

2.Краткосрочные обязательства |

118896 |

138533 |

57440 | |

|

3.Медленнореализуемые активы |

58296 |

52233 |

50971 |

3.Долгосрочные обязательства |

58296 |

52233 |

50971 | |

|

4.Труднореализуемые активы |

273533 |

299677 |

320968 |

4.Постоянные (фиксированные) пассивы |

273533 |

299677 |

320968 | |

|

Баланс |

452122 |

491932 |

450484 |

Баланс |

452122 |

491932 |

450484 |