Страница

5

РАЗДЕЛ 3. НАПРАВЛЕНИЯ ОПТИМИЗАЦИИ КАПИТАЛОВЛОЖЕНИЙ

![]()

![]() 3.1. Расчет временной и пространственной оптимизации

3.1. Расчет временной и пространственной оптимизации

При составлении бюджета капитальных вложений приходится учитывать ряд ограничений. У нас имеется несколько привлекательных инвестиционных проектов, однако предприятие из-за ограниченности в финансовых ресурсах не может осуществить их все одновременно. В этом случае необходимо отобрать для реализации проекты так, чтобы получить максимальную выгоду от инвестирования. Основной целевой установкой является максимизация суммарного NPV.

Общая сумма финансовых ресурсов, доступных в планируемом году, ограничена сверху. Имеется несколько независимых инвестиционных проектов, которые не могут быть реализованы в планируемом году одновременно, однако в следующем году оставшиеся проекты либо их части могут быть реализованы.

Требуется оптимальным образом распределить проекты по двум годам.

Составим оптимальный инвестиционный портфель для проектов, поддающихся дроблению, на два года.

Рассчитаем потери в NPV в случае, если каждый из анализируемых проектов будет отсрочен к исполнению на год (см. табл. 3.1).

Таблица 3.1.

Потери в NPV в случае отсрочки анализируемых проектов

|

Проект |

NPV в году 1 |

Дисконтирующий множитель при r=10% |

NPV в году 0 |

Потеря в NPV |

Величина отложенных на год инвестиций |

Индекс возможных потерь |

|

А |

2,51 |

0,9091 |

2,28 |

0,23=2,51-2,28 |

30 |

0,0077=0,23/30 |

|

В |

2,68 |

0,9091 |

2,44 |

0,24 |

20 |

0,0120 |

|

С |

4,82 |

0,9091 |

4,38 |

0,44 |

40 |

0,0110 |

|

D |

1,37 |

0,9091 |

1,25 |

0,12 |

15 |

0,0080 |

Индекс возможных потерь показывает величину относительных потерь, если исполнение проекта отложено на год. Наименьшие потери при этом будут по проекту А, затем, соответственно, по проектам D, C, B. Таким образом, портфель первого года должен включить в себя 100 % проекта В и 87,5 % проекта С; оставшуюся часть проекта С и проекты А и D следует включить в портфель второго года (см. табл. 3.2).

Таблица 3.2.

Анализ оптимизации портфеля инвестиций

|

Проект |

Величина инвестиций |

Часть инвестиций, включаемая в портфель, % |

NPV |

|

а) инвестиции в году 0 | |||

|

В |

20 |

100,0 |

2,68 |

|

С |

35 |

87,5 |

4,22=4,82*0,875 |

|

Всего |

55 |

6,90 | |

|

б) инвестиции в году 1 | |||

|

С |

5 |

12,5 |

0,22=4,38*0,05 |

|

А |

30 |

100,0 |

2,28 |

|

D |

15 |

100,0 |

1,25 |

|

Всего |

3,75 |

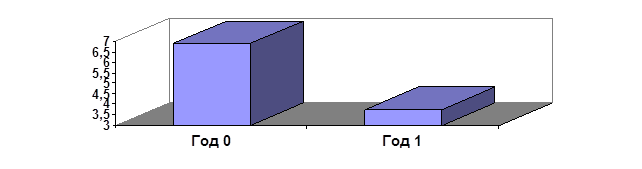

Соотношение чистого приведенного дохода по годам графически представлено на рис. 3.1.

Рис. 3. 1. Соотношение чистого приведенного дохода по годам

Рис. 3. 1. Соотношение чистого приведенного дохода по годам

Суммарный NPV при таком формировании портфелей за два года составит 10,65 тыс. грн. (6,90 + 3,75), а общие потери составят 0,73 тыс. грн. (2,51 + 2,68 + 4,82 +1,37 -10,65) и будут минимальны по сравнению с другими вариантами формирования портфелей.

На первый взгляд, в портфель нужно включить все проекты с максимальным значением NPV. Такое решение является самым простым, но не обязательно оптимальным.

В зависимости от того, поддаются дроблению рассматриваемые проекты или нет, возможны различные способы решения данной задачи. Рассмотрим их последовательно.

Составим оптимальный инвестиционный портфель, если рассматриваемые проекты поддаются дроблению.

Наиболее оптимальная структура бюджета капиталовложений представлена в таблице 3.3.

Таблица 3.3.

Оптимальная структура капиталовложений

|

Проект |

Величина инвестиций |

Часть инвестиций, включаемая в портфель, % |

NPV |

|

В |

20 |

100,0 |

2,68 |

|

С |

35 |

87,5 |

4,22 |

|

Всего |

55 |

6,90 |