Управление собственным капиталом организации на примере ООО АвтоАльянс

Рассчитаем цену собственного капитала ООО «АвтоАльянс».

Для этого рассчитаем среднюю величину собственного капитала в отчетном периоде.

Итак, для расчета нам понадобятся следующие данные величина собственного капитала на начало периода, на начало 2,3 и 4-го кварталов отчетного периода и на конец отчетного периода.

Скн = 84 690,00 тыс. руб.

Ск2 = 89 523,00 тыс. руб.

Ск3 = 94 998,00 тыс. руб.

Ск4 = 100 894,00 тыс. руб.

Скк = 103 000,00 тыс. руб.

Подставим данные в формулу расчета и получим СКср = (½* 84 690 тыс. руб. + 89 523 тыс. руб. + 94 998 тыс. руб. + 100 894 тыс. руб. + ½ * 103 000 тыс. руб.) / 4 = (42 345 + 89 523 + 94 998 + 100 894 + 51 500) / 4 =

94 815 тыс. руб.

Рассчитаем ТИ ск – трансакционные издержки собственного капитала предприятия в отчетном периоде.

Таблица 2.9. Трансакционных издержки собственного капитала

|

Вид трансакционных издержек |

Статьи расходов |

Сумма в 2005 г. |

|

Издержки поиска, обработки и хранения информации |

- Расходы на рекламу - Покупка периодических изданий - Содержание отдела маркетинга - Оплата услуг торговых агентов - Командировочные расходы |

3 475,63 |

|

Издержки ведения переговоров |

- Расходы на заключение и оформление контрактов (представительские расходы) - Содержание АУП - Командировочные расходы |

1 865,05 |

|

Издержки спецификации и защиты прав собственности |

- Затраты на лицензирование - Судебные расходы и издержки арбитражных процессов |

158,96 |

|

Издержки измерения |

- Изготовление образцов - Затраты гарантийного ремонта - Формирование имиджа фирмы |

1 651,20 |

|

Издержки оппортунистического поведения |

Издержки на организацию контроля (содержание АУП) |

504,23 |

|

Издержки политизации |

- Дивиденды - Издержки на проведение собраний акционеров |

736,00 |

|

Издержки влияния |

- Налоги - Взносы в общественные организации |

7 378,00 |

|

Итого ТИск |

15 769,07 |

Рассчитаем цену собственного капитала в 2005 году:

Ц ск =ТИск / СКср = 15 769,07 тыс. руб. / 94 815 тыс. руб. = 0,17

2.4 Оценка собственного капитала ООО «АвтоАльянс»

Условия формирования высоких конечных результатов деятельности предприятия в значительной степени зависят от оптимальности структуры капитала с позиций эффективного его функционирования. Структура капитала представляет собой соотношение собственных и заемных финансовых средств, используемых предприятием в процессе своей хозяйственной деятельности. Это комбинация долга и собственного капитала, которая всякий раз должна уравновешиваться с активами предприятия. Часто структуру капитала определяют в более узком смысле, как пропорцию, в которой предприятие использует собственные и долгосрочные заемные источники.

Структура капитала имеет колоссальное значение в жизни каждого предприятия. Между тем убедительного научного обоснования практической значимости структуры капитала до сих пор нет[16].

Одним из основных принципов формирования капитала предприятия также является обеспечение минимизации затрат по формированию капитала из различных источников. Такая минимизация осуществляется в процессе управления стоимостью капитала.

Для определения эффективности привлечения заемных средств на предприятие в мировой практике финансового менеджмента используют эффект финансового рычага.

Уровень эффекта финансового рычага можно рассчитать по следующей формуле:

![]() [17] (5)

[17] (5)

где ЭР – экономическая рентабельность предприятия,

СРСП – средняя расчетная ставка процента[18],

ЗС – заемные средства,

СС – собственные средства.

Данная формула открывает перед финансовым менеджером широкие возможности по определению безопасного объема заемных средств, расчету допустимых условий кредитования, облегчению налогового бремени для предприятия, определению целесообразности приобретения акций предприятия с теми или иными значениями дифференциала, плеча рычага и уровня ЭФР в целом.

Попробуем применить данную формулу и рассчитать эффект финансового рычага ООО «Авто Альянс» по состоянию на 1 января 2005 года.

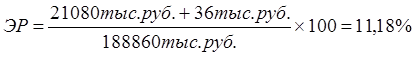

Сначала рассчитаем экономическую рентабельность предприятия:

![]()

(6)

Для определения суммы процентов можно воспользоваться формулой, приведенной в учебнике Ефимовой «Финансовый анализ»[19]. Сумма процентов определяется по следующей формуле:

(7)

(7)

где Ki – сумма полученного i- го кредита;

Ci – процентная ставка i- го кредита;

Ti – срок предоставления i- го кредита, дней;

n – количество полученных в отчетном периоде кредитов.

П = (20 000 * 18% * 360 дней) / 360 * 100 = 36 тыс. руб.

Также можно воспользоваться расшифровкой статьи «Прочие затраты» в составе затрат предприятия, где указывается сумма процентов за кредит, отнесенных на себестоимость.

Таким образом, сумма процентов по кредитам, отнесенных на себестоимость, составила на 1 января 2005 г. - 36 тыс. руб.

Находим экономическую рентабельность предприятия:

В течение года предприятие использовало рублевые кредиты (процентная ставка 18%).

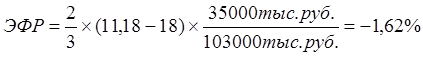

Таким образом, эффект финансового рычага составит:

В нашем случае наблюдается отрицательный эффект финансового рычага, в результате чего происходит «проедание» собственного капитала. Предприятию следует срочно увеличить свою экономическую рентабельность, иначе последствия могут быть для него разрушительными.

Привлечение заемных средств в такой ситуации невыгодно, что характерно не только для рассматриваемого предприятия, а и для большинства предприятий РФ. Поэтому предприятию следует ограничить привлечение заемных средств при такой низкой экономической рентабельности и высокой процентной ставке. Следует искать альтернативные источники привлечения капитала.