Система налогообложения предприятий на примере ООО Визит

Общий коэффициент ликвидности (КОЛ) позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. Согласно В. И. Стражеву [6,215] он равен отношению текущих активов минус расходы будущих периодов к краткосрочным обязательствам. Рассчитанные значения для фирмы составляют 1,33 в 2006г., 1,31 в 2007г. и 1,54 в 2008г.

Сопоставляя эти коэффициенты с теоретическим нормальным значением Кол >= 2 видим, что фирме потребуется значительное время для того, чтобы покрыть свои обязательства, из за сложности быстрой реализации труднореализируемых активов. Но заметна и положительная тенденция к увеличению этого показателя, который по сравнению с 2006г. вырос на 0,21 пункт.

Для более полного анализа платежеспособности предприятия вычисляют показатели: чистый оборотный капитал, доля чистого оборотного капитала в текущих активах, коэффициент маневренности.

Чистый оборотный капитал определяется, как разность текущих активов и краткосрочных обязательств. В конце 2006г. он составлял 78089 грн., в конце 2007г. - 70607 грн., а на 01/01/09г. - 68123 грн. (191048-122925). Вычисляя его долю в текущих активах получаем, что она составляет соответственно 0,25, 0,24 и 0,36 (68123 : 191048).

Коэффициент маневренности [11,13], который определяет часть собственных средств вложенных в наиболее мобильные активы, вычисляется по формуле:

В 2007г. он был равен 0,83 , а в 2008г. - 0,47 (68123 : 143830).

Для более глубокого анализа платежеспособности фирмы целесообразно изучить состояние ее активов. При этом главное внимание сосредотачивается на оборотных средствах предприятия. Мы проанализируем текущие активы фирмы по категориям риска и рассмотрим изменение текущих активов за год. Для этого мы построим табл. 2.4.

Таблица 2.4 - Динамика состояния текущих активов на предприятии и их классификация по категории риска

|

Степень риска |

Доля группы |

Отклонение |

Отклонение | ||

|

2004г. |

2005г. |

2006г. |

2004г. к 2005г. |

2005г. к 2006г. | |

|

Минимальная |

8,67 |

6,8 |

5,2 |

-1,87 |

-1,2 |

|

Малая |

30,64 |

24,27 |

22,3 |

-6,37 |

-1,97 |

|

Средняя |

1,13 |

0,98 |

0,79 |

-0,15 |

-0,19 |

|

Высокая |

59,56 |

67,95 |

71,31 |

8,39 |

3,36 |

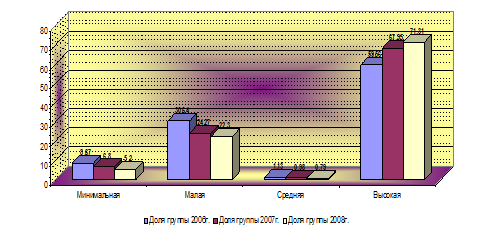

Для более ясной картины, целесообразно рассмотренные данные табл. 2.4 изобразить в графической интерпретации (рис 2.3).

Рис. 2.3 - Динамика состояния текущих активов на предприятии и их классификация по категории риска

Для построения таблицы 2.4 мы используем классификацию текущих активов по категориям риска применяемую О. В. Ефимовой [11, с.14].

Данные таблицы 2.4 свидетельствуют, что в 2006г. 60,69%, а в 2007г. 68,93% текущих активов были труднореализуемые. Но вследствие увеличения доли просроченной ДЗ и прочих оборотных активов, даже снижение доли товаров, неоплаченных в срок на 34,17% по сравнению с 2007г. не смогло уменьшить часть труднореализируемых активов в текущих активах фирмы.

Для построения и анализа табл. 2.5 данные взяты на основании ф. №1 финансовой отчетности предприятия, что в свою очередь позволяет проследить обеспеченность фирмы основными фондами.

Таблица 2.5 - Среднегодовая стоимость основных фондов

|

Период, за который стоимость ОС принимается в расчет |

Наличие ОФ |

Расчет средне-годовой стоимости ОФ, грн. |

Доля в общей стоимости, % |

|

2006г. |

16 9990 |

133280,5 |

17,17 |

|

2007г. |

398750,73 |

159920,73 |

20,61 |

|

2008г. |

965840,52 |

482920,26 |

62,22 |

|

Итого: |

776130 |

Их доля составила в 2008г. 62,22% и увеличилась по сравнению с 2006г. на 45,05%, а в сравнении с 2007г. на 41,62%; соответственно и изменилось отношение труднореализуемых активов и легкореализуемых.

Эти данные также свидетельствуют и о том, что большинство средств собственных источников финансирования вложено именно в труднореализуемые активы. А это подтверждает ухудшение финансового состояния фирмы и ухудшение ликвидности ее активов.

На 2008г. структура размещения средств на предприятии такая: в общем объеме активов недвижимое имущество, которое является наименее ликвидными активами, составляет 28,4% , увеличившись с 2006г. в структуре на 23,6%. В структуре мобильных активов 72% составляют труднореализуемые 28% имеют минимальную и малую степень риска.

В графической интерпретации это можно отобразить следующим образом(рис. 2.4.):

Рис. 2.4 - Среднегодовая стоимость основных фондов

В заключение подраздела сделаем краткий вывод относительно изменения ФСП с точки зрения анализа платежеспособности фирмы. В период с 2006г. по 2008г. финансовое состояние фирмы ухудшилось.