Страница

4

В настоящее время этот метод является одним из стандартных методов расчета эффективности инвестиций, рекомендованных к применению ООН и Всемирным банком.

Однако корректное использование NPV-метода возможно только при соблюдении ряда условий.

1. Объем денежных потоков в рамках инвестиционного проекта должен быть оценен для всего планового периода и привязан к определенным временным интервалам. Денежные потоки в рамках инвестиционного проекта должны рассматриваться изолированно от остальной производственной деятельности предприятия, т.е. характеризовать только платежи и поступления, непосредственно связанные с реализацией данного проекта.

2. Принцип дисконтирования, применяемый при расчете чистого приведенного дохода, с экономической точки зрения, подразумевает возможность неограниченного привлечения и вложения финансовых средств по ставке дисконта. Использование метода для сравнения эффективности нескольких проектов предполагает использование единой для всех проектов ставки дисконта и единого временного интервала (определяемого, как правило, как наибольший срок реализации из имеющихся).

3. При расчете NPV, как правило, используется постоянная ставка дисконтирования, однако в зависимости от обстоятельств (например, ожидается изменение уровня процентных ставок) ставка дисконтирования может дифференцироваться по годам. Если в ходе расчетов применяются различные ставки дисконтирования, то проект, приемлемый при постоянной ставке дисконтирования, может стать неприемлемым.

4. Являясь абсолютным показателем, NPV обладает важнейшим свойством аддивности, т.е. NPV различных проектов можно суммировать. К числу других важнейших свойств этого критерия следует отнести более реалистические предположения о ставке реинвестирования поступающих средств.

При расчете чистой приведенной стоимости международного проекта ТНК необходимо учесть и разницу в процентных ставках и валютных курсах. Это можно сделать, скорректировав ставку дисконтирования с учетом курса форвард и спот.

Форвардный валютообменный контракт — это обязательное для исполнения соглашение между банком и клиентом по покупке или продаже в определенный день в будущем определенной суммы иностранной валюты. В этом контракте валюта, сумма, обменный курс и дата платежа фиксируются в момент заключения сделки. Валютный курс осуществляемой форвардной сделки называется форвардным курсом. Он является срочным.

Курс сделки, связанной с поставкой валюты на текущем (кассовом, наличном, немедленном) рынке называется спот-курсом. При этом стандартная спот-дата валютирования (дата, когда валютные средства непосредственно поступают в распоряжение сторон по сделке) составляет два рабочих дня после заключения контракта. Существуют и нестандартные спот-даты, например, tod и tom , которые укорачивают срок поставки валюты до текущего дня и одного рабочего дня соответственно с момента заключения контракта.

Форвардный курс (FR) и курс спот (SR) тесно связаны между собой.

Если FR > SR , то говорят, что валюта котируется с «премией», если FR < SR, то валюта котируется с «дисконтом».

Премии и дисконты по валюте выражаются в процентах годовых, чтобы можно было сравнить доходность от вложения валюты в форвардную сделку с доходностью от вложения в векселя и другие инструменты финансового рынка. Форвардная премия обеспечивает паритет процентных ставок.

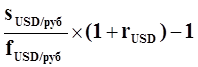

Процедура пересчета валютной доходности цены привлечения капитала (ставки дисконтирования), в рублёвую доходность производится на основе теоремы паритета процентных ставок и валютного курса, что представляет собой особый случай применения модели форвардной цены.

Паритет процентных ставок предполагает, что если процентные ставки выше в одной стране по сравнению с другой, то валюта первой будет продаваться на форвардном рынке с дисконтом. Иными словами, различие в процентных ставках компенсируется различиями в спотовых и форвардных валютных курсах.

В качества примера можно привести стратегию, связанную с инвестированием некоторой суммы ∑ в долларах США в безрисковые Еврооблигации РФ с валютной доходностью rUSD, которая принесёт через год денежные средства в размере ∑ x (1 + rUSD). Стратегия, связанная с инвестированием этой же суммы ∑ в долларах США в Российские ценные бумаги с рублёвой доходность rРУБЛ, при обменном спотовом курсе sруб/USD и фьючерсной цене fруб/USD принесёт через год сумму в долларах США в размере ∑  x(1+rРУБЛ). (sруб/USD и fруб/USD выражены в рублях за доллар США). Поскольку сумма, полученная в результате этих стратегий, одинакова (∑), то и выплаты по ним также должны быть одинаковы. Отсюда получаем ниже следующее равенство.

x(1+rРУБЛ). (sруб/USD и fруб/USD выражены в рублях за доллар США). Поскольку сумма, полученная в результате этих стратегий, одинакова (∑), то и выплаты по ним также должны быть одинаковы. Отсюда получаем ниже следующее равенство.

![]()

где:

r руб –значение рублевой ставки дисконтирования;

r USD – значение валютной ставка дисконтирования;

fруб/USD – форвардный курс рубля к доллару;

sруб/USD – текущий обменный спот-курс рубля к доллару

То есть:

rруб =

Подводя итог, можно сказать, что при дисконтировании денежных потоков международных проектов необходимо учитывать различные курсы спот и форвард при расчете ставки дисконтирования. Сделать это можно с помощью теории паритетов процентных ставок.

Учет ожидаемой инфляции при прогнозе денежного потока зарубежного подразделения

Инфляция - рост среднего уровня цен на товары и услуги.

Термин Inflatio в переводе с латинского означает «вздутие», т.е. суть инфляции изначально сводилась к чрезмерному увеличению находящейся в обращении массы бумажных денег по сравнению с реальным предложением товаров.

Инфля́ция— процесс уменьшения стоимости денег, в результате которого на одинаковую сумму денег через некоторое время можно купить меньший объём товаров и услуг. На практике это выражается в увеличении цен.

Последствия инфляции различны в зависимости от того, является она ожидаемой (expected) или непредвиденной (unexpected).

В условиях ожидаемой инфляции экономические агенты могут таким образом построить свое поведение, чтобы минимизировать величину падения реальных доходов и обесценения денег.

Под ожидаемой инфляцией подразумевается, что она прогнозируется (предсказывается) заранее. Например, если все фирмы и население знают, что цены вырастут в 100 раз, то в условиях свободного рынка они и на свои товары требуют повышения цен в 100 раз (станки, оборудование, рабочая сила, услуги). При инфляции, которую можно предвидеть и учитывать, имеется возможность скорректировать номинальные доходы (внесение в тру довые договоры поправок на рост стоимости жизни), внести изменения в распределение доходов между кредиторами и дебиторами и т.п.

Общеизвестно, что номинальная ставка процента по той или иной ценной бумаге включает в себя определенную премию, учитывающую ожидаемый уровень инфляции. Чем он выше, тем выше номинальная доходность соответствующей ценной бумаги, и, наоборот, чем ниже ожидаемая инфляция, тем ниже номинальная доходность. Много лет тому назад Ирвинг Фишер представил номинальную процентную ставку по облигации как сумму реальной процентной ставки (т.е. процентной ставки при неизменном уровне цен) и процента изменения цен, которое предположительно произойдет на протяжении "жизни" данного инструмента. Если годовая реальная процентная ставка в экономике составляет 4% для ценных бумаг с низкой степенью риска и ожидается, что на протяжении последующих 10 лет инфляция будет составлять 6% за год, это предполагает 10%-ную доходность для 10-летних облигаций высокого качества. (Примечание. К реальной процентной ставке добавляется именно ожидаемый, а не наблюдаемый или зафиксированный ранее процент инфляции). Это означает лишь то, что кредиторы требуют достаточно высокой номинальной процентной ставки, чтобы у них была возможность заработать реальную процентную ставку после получения компенсации за ожидаемое снижение покупательной способности денег, вызванное инфляцией.