Анализ финансового состояния ООО НПП ТТ и разработка путей улучшения финансовых результатов его деятельности

В табл. 2.3 приведены алгоритмы расчетов показателей имущественного состояния предприятия с использованием форм финансовой отчетности – Форма 1 «Баланс» и Форма 2 «Отчет о результатах финансовой деятельности» [11]:

Таблица 2.3. Алгоритмы расчета показателей имущественного состояния

|

№ п/п |

Показатель |

Условное обозначение |

Формула для расчета |

Источника информации из форм финотчетности |

|

ПОКАЗАТЕЛИ ИМУЩЕСТВЕННОГО СОСТОЯНИЯ | ||||

|

1. |

Часть оборотных производственных фондов в оборотном средстве |

Ч овф |

Оборотные производственные фонды/ Оборотные активы |

Форма 1 (100+120+270) /Форма 1 (260+270) |

|

2 |

Часть основных средств в активах |

Ч оз |

Остаточная стоимость основных средств / Валюта активов |

Форма 1 (030) / Форма 1 (280) |

|

3 |

Коэффициент износа основных средств |

К зн |

Снос основных средств/ Первоначальная стоимость основных средств |

Форма 1 (032) / Форма 1 (031) |

|

4 |

Часть долгосрочных финансовых инвестиций в активах |

Ч дф |

Долгосрочные финансовые инвестиции / валюта активов |

Форма 1 (040+045) /Форма 1 (280) |

|

5 |

Часть оборотных производственных активов |

Ч ова |

Оборотные производственные фонды/ Валюта активов |

Форма 1 (100+120+270) /Форма 1 (280) |

|

6 |

Коэффициент мобильности активов |

К моб |

Мобильные активы / Немобильные активы |

Форма 1 (260+270) /Форма 1 (080) |

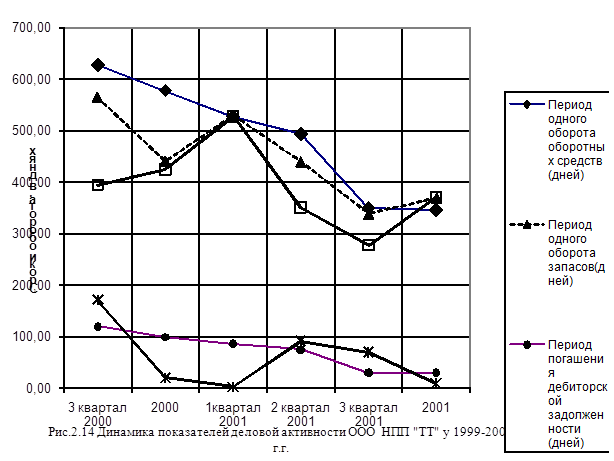

Динамика показателей деловой активности (Рис. 2.14) по оборотам запасов и оборотных средства показывает, что продукция ООО НПП «ТТ» начинает постепенно завоевывать рынок покупателей, однако существуют большие проблемы с постоянным графиком реализации продукции.

Платежеспособность предприятия – это способность предприятия уверенно оплачивать все свои долговые обязательства в соответствии с установленными сроками или соответственно договорным условиям [21]. Платежеспособность предприятия определяется системой показателей ликвидности оборотных активов баланса. Знаменатель во всех приведенных показателей один и тот же – текущие пассивы, которые являются срочными неотложными обязательствами.

Показатели ликвидности характеризуют способность фирмы выполнять свои текущие (краткосрочные) обязательства за счет текущих активов.

Коэффициент общей ликвидности (Кл.заг.) (коэффициент покрытия) – это отношение текущих активов (Апот) к текущим обязательствам (Зпот):

![]() , (2.1)

, (2.1)

где: ![]() – текущие активы баланса (Форма 1 строка 260);

– текущие активы баланса (Форма 1 строка 260);

![]() – текущие обязательства баланса (Форма 1 строка 620);

– текущие обязательства баланса (Форма 1 строка 620);

Этот результат соотносится с единицей и показывает, сколько денежных единиц текущих активов приходится на одну денежную единицу текущих обязательств.

При Кл.заг.<2 считается, что платежеспособность предприятия невысокая существует определенный финансовый риск. Соотношение 2:1 считается нормальным, но для некоторых сфер бизнеса оно может колебаться от 1,2 до 2,5 [24].

Коэффициент срочной ликвидности (Кл.терм.) – это отношения активов высокой ликвидности (Алікв) к текущим обязательствам:

![]() , (2.2)

, (2.2)

где: Алікв - активы высокой ликвидности = текущие активы – запасы

(Форма 1 строки (260–100–110–120–130–140–150));

Коэффициент абсолютной ликвидности (Кл. абс.) характеризуется отношением денежных средств и краткосрочных ценных бумаг (Г, Цп) к текущим обязательствам:

![]() , (2.3)

, (2.3)

где: Г, Цп – денежные средства и краткосрочные ценные бумаги (Форма 1 сроки (230+240));

Значение этого коэффициента является достаточным, если он превышает 0,2–0,25 [24].

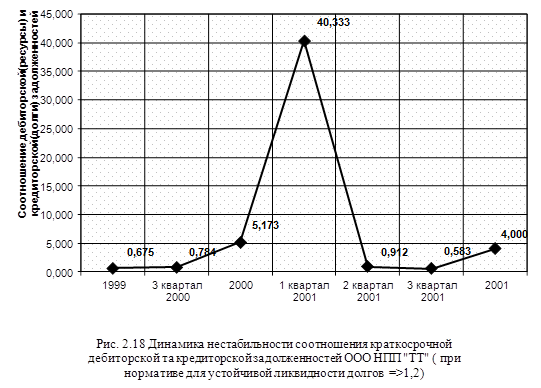

Соотношение краткосрочной дебиторской и кредиторской задолженностей – показывает насколько срочные поступления от должников к предприятию отвечают срочным требованиям кредиторов к предприятию:

![]() , (2.4)

, (2.4)

где: Здеб – краткосрочная дебиторская задолженность (Форма 1 строки (160+170+180+190+200+210));

Зкред – краткосрочная кредиторская задолженность (Форма 1 строки (520+530+540));

Значение этого коэффициенту является благоприятными, если он превышает 1,25 [24].

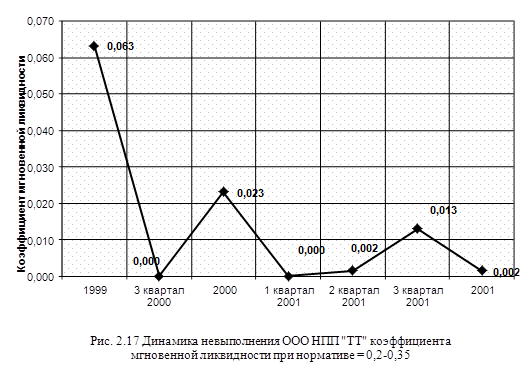

Как видно из данных таблиц расчетов коэффициентов ликвидности (табл. Б.5 Приложения Б) и графиков черт. 2.15 – 2.18 (динамика ликвидности за 2000–2001 года), в ООО НПП «ТТ»:

- текущая срочная ликвидность (покрытие заимствованного средства) перекрывает норматив (>1,0) в 3,5–4,5 раза по причине неприменения финансовых рычагов долгосрочных и краткосрочных кредитов, но абсолютная ликвидность не отвечает норме (0,2–0,3), а фактически в десять раз ниже, то есть у предприятия практически нет оперативных денежных средств. Причина по анализу финансовой стойкости – несоответствие запасов и средств их покрытия (проблемы с реализацией готовой продукции.

Одной из важнейших характеристик финансового состояния предприятия является финансовая стойкость. Финансовая стойкость характеризует степень финансовой независимости предприятия относительно владения своим имуществом и его использованием.