Анализ управления оборотным капиталом

Таблица 4

|

Анализ ликвидности баланса ФГУП "ОМО им. П.И. Баранова" за 2006 год | |||||||||||

|

Актив |

Сумма, тыс. руб. |

% к итогу |

Пассив |

Сумма, тыс. руб. |

% к итогу |

Платежные излишки(+) или недостатки (-) | |||||

|

на начало года |

на конец года |

на начало года |

на конец года |

на начало года |

на конец года |

на начало года |

на конец года |

на начало года |

на конец года | ||

|

А 1 |

7 113 |

42 137 |

0,31 |

1,83 |

П 1 |

661 669 |

1 064 115 |

29,03 |

46,20 |

654 556 |

1 021978 |

|

А 2 |

113 381 |

258 824 |

4,97 |

11,24 |

П 2 |

474 626 |

389 800 |

20,83 |

16,92 |

361 245 |

130 976 |

|

А 3 |

1 055 138 |

966 423 |

46,30 |

41,96 |

П 3 |

11 773 |

197 327 |

0,52 |

8,57 |

-1 043 365 |

-769 096 |

|

А 4 |

1 103 418 |

1 035 932 |

48,42 |

44,98 |

П 4 |

1 130 982 |

652 074 |

49,63 |

28,31 |

27 564 |

-383 858 |

|

Баланс |

2 279 050 |

2 303 316 |

100 |

100 |

2 279 050 |

2 303 316 |

100 |

100 |

0,00 |

0,00 | |

В результате сопоставления активов и обязательств по балансу на начало года выявляется не соответствие значений первых двух абсолютных финансовых показателей ликвидности рекомендуемым значениям:

А 1 – П 1 = - 654 556 тыс. руб., А 2 - П 2 = -361 245 тыс. руб.

Это свидетельствует о недостаточности наиболее ликвидных активов (в данном случае денежных средств) для оплаты срочной кредиторской задолженности и о недостаточности быстрореализуемых активов для покрытия краткосрочных обязательств.

Третий показатель определяет возможность поступления платежей в отдаленном будущем:

А 3 - П 3 = 1 043 365 тыс. руб. П 4 - А 4 =27 564 тыс. руб.

У третьего и четвертого неравенства на начало периода результат положительный, что необходимо для соблюдения минимального условия финансовой устойчивости организации.

В течение отчетного года финансовое положение организации ухудшилось. Первые два показателя ликвидности остались отрицательными. Третий показатель имеет положительный результат.

А 3 - П 3 = 769 096 тыс. руб.

Четвертое неравенство имеет отрицательное значение, значит предприятие не имеет в достаточном количестве средств для обеспечения потребности в оборотных активах:

П 4 - А 4 = - 383 858 тыс. руб.

Это свидетельствует о финансовой неустойчивости организации.

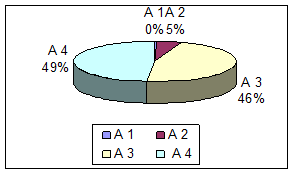

Изменилась и структура групп активов (приложение 16). Так доля наиболее ликвидных активов (А 1) увеличилась на 1,52% (1,83-0,31), но при этом увеличилась доля срочной кредиторской задолженности (П 1) на 17,2%, что увеличило платежный недостаток на 367 422 тыс. руб. (1021978-654556).

Увеличилась доля быстрореализуемых активов (А 2) на 6,27%, при этом снизилась доля краткосрочных обязательств на 3,91%, что способствовало снижению недостатка платежей на 230 269 тыс. руб. (130 976-361 245).

Снизилась доля быстрореализуемых активов (А 2) на 4,34%, при этом увеличилась доля краткосрочных обязательств на 8,05%, что способствовало сокращению платежного излишка на 274 269 тыс. руб. (769 096 – 1 043 365).

Снизилась доля собственного капитала (П4) на 21,32%,при этом незначительно уменьшилась доля труднореализуемых активов (А4) на 3,44%, что привело к платежному недостатку. Таким образом, у предприятия недостаточно собственных средств на покрытие труднореализуемых активов.

Эти изменения свидетельствуют о снижении текущей ликвидности предприятия и его платежеспособности на конец отчетного периода.

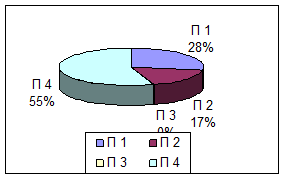

Данные приведенные в приложении 16 показывают, что среди оборотных активов преобладает группа А 4 – труднореализуемые активы, которые к концу года составляют 44,98% в общей стоимости оборотных активов, что оценивается негативно.

Сформировавшаяся на предприятии структура размещения средств ставит под угрозу дальнейшую стабильность деятельности предприятия. Так, большая часть средств вложена в наименее ликвидные активы (недвижимое имущество).

Изменение структуры активов и пассивов баланса ФГУП «ОМО им. П.И. Баранова» за отчетный год представлено на рис. 7.

Активы на начало года Пассивы на начало года

Активы на конец года Пассивы на конец года

Активы на конец года Пассивы на конец года