Страница

3

Функционирование любой системы финансового управления осуществляется в рамках действующего правового и нормативного обеспечения. Сюда относятся: законы, указы Президента, постановления правительства, приказы и распоряжения министерств и ведомств, лицензии, уставные документы, нормы, инструкции, методические указания и др.

1.2.2. ФИНАНСОВЫЙ МЕНЕДЖЕР, ЗАДАЧИ И ЦЕЛИ УПРАВЛЕНИЯ ФИНАНСАМИ

В условиях рыночной экономики финансовый менеджер становится одной из ключевых фигур на предприятии. Он ответствен за постановку проблем финансового характера, анализ целесообразности использования того или иного способа их решения и иногда за принятие окончательного решения по выбору наиболее приемлемого варианта действий. Однако если поставленная проблема имеет существенное значение для предприятия, он может быть лишь советником высшего управленческого персонала. Наконец финансовый менеджер, как правило, — ответственньш исполнитель принятого решения, он также осуществляет оперативную финансовую деятельность. Главное ее содержание состоит в контроле за денежными потоками. Финансовый менеджер часто входит в состав высшего управленческого персонала фирмы, поскольку принимает участие в решении всех важнейших вопросов.

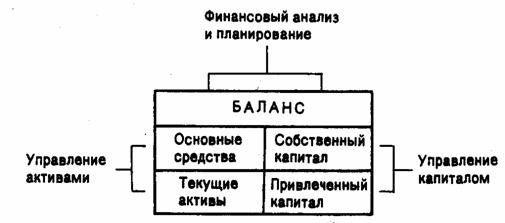

В наиболее общем виде деятельность финансового менеджера может быть структурирована следующим образом: общий финансовый анализ и планирование; обеспечение предприятия финансовыми ресурсами (управление источниками средств); распределение финансовых ресурсов (инвестиционная политика и управление активами).

Логика выделения таких областей деятельности финансового менеджера тесно связана со структурой баланса, как основной отчетной формой, отражающей имущественное и финансовое состояние предприятия (рис. 1.4).

Рис. 1.4. Ключевые области деятельности финансового менеджера

Выделенные направления деятельности одновременно определяют и основные задачи, стоящие перед менеджером. Состав этих задач может быть детализирован следующим образом.

В рамках первого направления осуществляется общая оценка:

активов предприятия и источников их финансирования;

величины и состава ресурсов, необходимых для поддержания достигнутого экономического потенциала предприятия и расширения его деятельности;

источников дополнительного финансирования;

системы контроля за состоянием и эффективностью использования финансовых ресурсов.

Второе направление предполагает детальную оценку:

объема требуемых финансовых ресурсов;

формы их представления (долгосрочный или краткосрочный кредит, денежная наличность);

степени доступности и времени представления (доступность финансовых ресурсов может определяться условиями договора;

финансы должны быть доступны в нужном объеме и в нужное время);

стоимости обладания данным видом ресурсов (процентные ставки, прочие формальные и неформальные условия предоставления данного источника средств);

риска, ассоциируемого с данным источником средств (так, капитал собственников как источник средств гораздо менее рискован, чем срочная ссуда банка).

Третье направление предусматривает анализ и оценку долгосрочных и краткосрочных решений инвестиционного характера:

оптимальность трансформации финансовых ресурсов в другие виды ресурсов (материальные, трудовые, денежные);

целесообразность и эффективность вложений в основные фонды, их состав и структура;

оптимальность оборотных средств;

эффективность финансовых вложений.

Принятие решений с использованием приведенных оценок выполняется в результате анализа альтернативных решений, учитывающих компромисс между требованиями ликвидности, финансовой устойчивости и рентабельности.

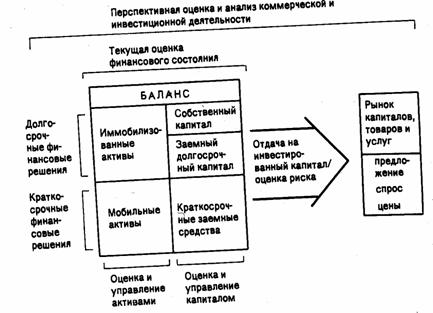

Логика выделения основных задач финансового менеджмента также в значительной степени определяется содержанием бухгалтерской отчетности и представлена на рис. 1.5.

Рис.1.5. Структуризация содержания финансового менеджмента 1.2.3. ЦЕЛИ ФИНАНСОВОГО МЕНЕДЖМЕНТА

Нетрудно сформулировать целую систему целей финансового управления:

выживание фирмы в условиях конкурентной борьбы;

избежание банкротства и крупных финансовых неудач;

лидерство в борьбе с конкурентами;

максимизация «цены» фирмы;

приемлемые темпы роста экономического потенциала фирмы;

рост объемов производства и реализации;

максимизация прибыли;

минимизация расходов;

обеспечение рентабельной деятельности и т. д.

Приоритетность той или иной цели по-разному объясняется в рамках существующих теорий организации бизнеса (theories of the firm).

Наиболее распространенным является утверждение, что фирма должна работать таким образом, чтобы обеспечить максимальный доход ее владельцам (Profit Maximization Theory). Обычно это ассоциируется с рентабельной работой, ростом прибыли и снижением расходов. Однозначен ли такой вывод?

В рамках традиционной неоклассической экономической модели предполагается, что любая фирма существует для того, чтобы максимизировать прибыль (обычно подразумевается, что речь идет о прибыли с позиции не разового, но долгосрочного ее получения). В идеале, когда предполагаются равнодоступность информации, наличие опытного руководства и других аспектов, достичь такого максимума невозможно; при этом суммарный маржинальный доход равен нулю. Именно поэтому применяется понятие «нормальной» прибыли, т. е. прибыли, устраивающей владельцев данного бизнеса. Действительно, прибыльность различных видов производств может существенно различаться, что не вызывает тем не менее стремления всех бизнесменов одновременно сменить свой бизнес на более прибыльный. В основе такого подхода лежит и весьма распространенная система ценообразования на производимую продукцию — «себестоимость плюс некая устраивающая производителя надбавка».

Другие исследователи выдвигают предположение, что в основе деятельности фирм и их руководства лежит стремление к наращиванию объемов производства и сбыта. Обосновывается это тем, что многие менеджеры олицетворяют свое положение (заработная плата, статус, положение в обществе) с размерами своей фирмы в большей степени, нежели с ее прибыльностью.

В рамках данной теории применяются и другие формальные критепии, в частности, для оценки эффективности данной фирмы в целом очень, распространенным является показатель «доход на акцию»; для оценки эффективности инвестиций может применяться показатель «рентабельность инвестированного капитала» (ROI). Однако принятие решений на основе этих и подобных им показателей не всегда очевидно.

Пример 1.

Предположим, что некая фирма достигла значения показателя ROI = 30%. Означает ли это, что предоставившуюся возможность размещения капитала с ROI = 25%, но в гораздо менее рисковое предприятие следует безоговорочно отвергнуть? Выбор не так прост, как кажется. В частности, новое инвестирование следует осуществить, если: а) затраты на поиск источников финансирования меньше 25%; б) фирма имеет временно свободный капитал и не может более выгодно разместить его в предприятие с той же степенью риска.