Организация расчетно-кассового обслуживания физических лицРефераты >> Банковское дело >> Организация расчетно-кассового обслуживания физических лиц

Для большей наглядности представим данные из таблицы 3.1 в графическом виде.

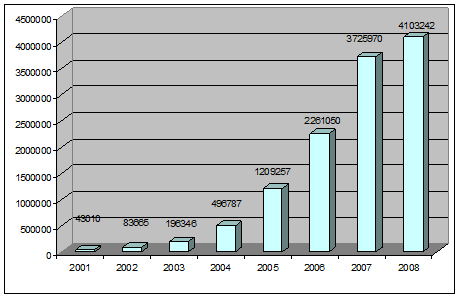

Рост эмиссии пластиковых карточек отображен на рисунке 3.1.

Рисунок 3.1 - Динамика эмиссии пластиковых карт в Республике Беларусь

Как следует из рисунка 3.1 эмиссия пластиковых карточек с каждым годом увеличивалась, причем темпы роста также возрастали. Так к началу 2007 года количество карточек в обращении увеличилось по сравнению с началом 2005 года почти в два раза и составило более 2 млн. карточек.

Сама по себе эмиссия карточек не является показателем успешного развития рынка пластиковых карт, так как необходимым условием является наличие развитой инфраструктуры приема карточек к оплате, а также банкоматов и пунктов выдачи наличных.

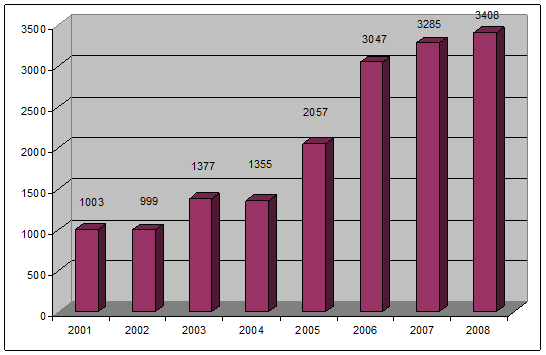

Рисунок 3.2 - Динамика изменения количества предприятий торговли и сервиса, принимающих к оплате пластиковые карточки

Как видно из рисунка 3.2 в 2001 и 2002 годах данный показатель практически не менялся и составлял примерно 1000 предприятий. К началу 2003 года количество предприятий торговли и сервиса незначительно возросло и составило 1377 предприятий, однако к концу этого года их количество снизилось до 1355. В 2004 и 2005 годах наблюдалась тенденция роста этого показателя, которая сохранилась и в последующие годы.

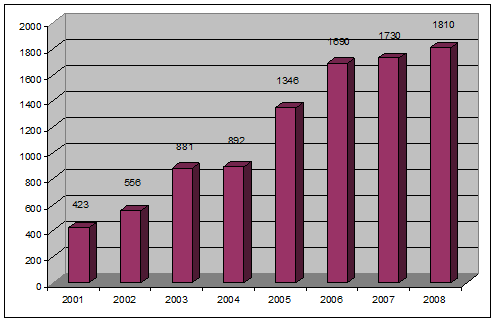

Что касается данного показателя, то в 2001 году в республике насчитывалось всего лишь 423 ПВН (пункта выдачи наличных). В последующие годы их количество равномерно возрастало и на начало 2008 года насчитывалось уже 1810 ПВН, что значительно улучшило общую картину по данному показателю.

Работа с пластиковыми карточками в Республике Беларусь набирает обороты. Динамика изменений свидетельствует сама за себя.

Рисунок 3.3 - Динамика изменения количества пунктов выдачи наличных по карточкам

Хотелось бы отметить все более возрастающий интерес белорусских банкиров к платежным системам на основе пластиковых карт. Он продиктован жесткой необходимостью выжить в условиях резко усилившейся в последнее время конкуренции между банками. Данный интерес подтверждается статистическими данными. И есть все основания полагать, что платежные системы самообслуживания на базе пластиковых карт будут в ближайшее время интенсивно развиваться.

Юридические лица уже сейчас практически полностью перешли на безналичный оборот. Их обслуживание ведется через расчетный (текущий) счет, что обеспечивает достаточно высокоскоростной безналичный денежный оборот, позволяющий проводить платежи в течение одного – двух банковских дней. Для юридических лиц денежная наличность имеет значение в плане сдачи выручки и выдачи заработной платы.

По юридическим лицам перспектива прослеживается достаточно ясно – с развитием уровня защиты компьютерной техники будет происходить постепенный полный переход на безналичную форму расчетов как с другими юридическими лицами, государством, так и со своими работниками и другими физическими лицами.

Конечно, наличная форма сохранится еще достаточно долгое время, однако уже в настоящее время есть организации, которые все расчеты осуществляют в безналичной форме, включая выплату заработной платы на пластиковые карточки.

3.2 Перспективные направления развития операций по расчетно-кассовому обслуживанию физических лиц

Для определения перспектив развития безналичных расчетов, воспользуемся данными официальной статистики, и посмотрим динамику движения наличных денег (см. таблицу 3.2).

Можно констатировать постоянное увеличение оборота по обоим показателям.

Таблица 3.2.

Динамика движения наличных денег в Республике Беларусь [52]

|

№ п/п |

Показатель |

1 кв. 2007 |

2 кв. 2007 |

3 кв. 2007 |

4 кв. 2007 |

1 кв. 2008 |

2 кв. 2008 |

3 кв. 2008 |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

1 |

Поступление наличных денег в кассы банков Республики Беларусь, млрд. руб. |

5367,6 |

6054,9 |

6626,6 |

7360,9 |

8183,4 |

8293,3 |

8670,6 |

|

2 |

Выплаты наличных денег из касс банков Республики Беларусь, млрд. руб. |

5345,1 |

6305,4 |

6815,3 |

7485,2 |

7298,8 |

8586,6 |

7485,2 |

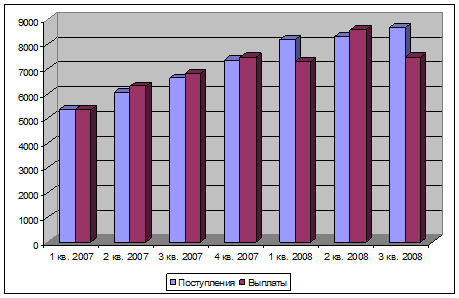

Для наглядности построим диаграммы поступлений и выплат и наложим их друг на друга (см. рисунок 3.4).

В целом, количество поступления соответствует количеству выплат, с некоторым превышением поступления. Большая масса выплат во 2 квартале 2008 г. – это сезонные колебания.

Банк, как посредник, обеспечивает кругооборот денежных средств, их накопление и перераспределение. В своей деятельности банк опирается на денежные средства, находящиеся в его распоряжении. Функция посредника предполагает выполнение двух основных операций – привлечение средств и размещение средств. Привлекать средства банк может только у физических и юридических лиц.

Рисунок 3.4 - Динамика движения наличной денежной массы

Основное число клиентов банка составляют физические лица, кроме того, сравнительно небольшие (по сравнению с депозитами юридических лиц) вклады населения составляют основу ликвидности банка. Кроме размещения своих временно свободных средств во вклады и депозиты, у физических лиц имеется потребность в текущих платежах. Один из законов рыночной экономики – «спрос определяет предложение». И, не в последнюю очередь, он касается банковской сферы. Именно банки призваны взять на себя обеспечение финансового потока между плательщиками (физическими лицами) и получателями (организациями, предоставляющими услуги населению). Причин для этого несколько:

- прохождение платежей через банковские счета обеспечивает прозрачность платежей для контролирующих органов государства;

- такие операции обеспечивают своевременность платежей, и, как следствие, нормальное функционирование организаций;