Ссудный процент

Основными участниками денежного рынка являются банки, в том числе центральный, который выходит на его межбанковский сегмент с предложением денег, реализуя при этом свою денежно-кредитную политику. Основной функцией денежного рынка является регулирование ликвидности всех его участников и экономики в целом. При наличии развитого денежного рынка каждый его участник имеет возможность либо разместить свои временно свободные денежные средства в высоколиквидные и надежные инструменты, приносящие определенный доход либо, наоборот, оперативно привлечь дополнительные ликвидные средства.

На рынке капиталов происходят перераспределение капиталов и их инвестирование в различные доходные финансовые активы. На этом рынке совершаются долгосрочные операции. Строгой границы между рынками денег и капиталов не существует, так как одни и те же инструменты могут обращаться на том, и на другом.

Торговля за использование заемных средств ведется на различных сегментах финансового рынка. Лица, желающие дать в долг, предлагают их через эти рынки. В зависимости от вида финансовых инструментов, выступающих объектом купли-продажи выделяют четыре сегмента финансового рынка: валютные рынки, кредитные рынки, рынки ценных бумаг и рынки золота. Все сегменты финансового рынка взаимосвязаны между собой, их границы пересекаются, одни финансовые инструменты могут конвертироваться в другие.

На финансовом рынке с совершенной конкуренцией отдельные заемщики и отдельные заимодатели не могут влиять на рыночную ставку ссудного процента. Они принимают существующие правила. Каждый отдельный заемщик составляет лишь небольшую часть общего предложения заемных средств. А каждый заимодатель предлагает незначительную долю общей суммы спроса на заемные средства. Цена, уплачиваемая за использование заемных средств, определяется предложением накопленных средств, определяется предложением накопленных средств и спросом на заемные средства со стороны заемщиков.

В теории Дж. М. Кейнса[1] процент – это автономный фактор, его уровень определяется взаимодействием предложения и спроса на денежные остатки, т.е. не на все сбережения, а лишь на их денежную часть. По его мнению, процент – чисто денежный феномен, отражающий игру рыночных сил на денежном рынке. В этом направлении он развивал свою теорию денежного спроса, связав ее со склонностью к ликвидности. Кейнс считал, что процент утратил связь с природой ссудного капитала, зато тесно породнился с денежной сферой. С введением процента в анализ спроса на деньги была поставлена проблема оптимизации распределения хозяйствующими субъектами своих ресурсов между альтернативными видами активов. Важную роль при определении функции спроса начинают играть ожидания хозяйствующих агентов в условиях неопределенности и риска.

В теориях А.Маршалла [2]и Л. Вальраса[3] норма процента рассматривается как фактор, который приводит в равновесие желание инвестировать и сберегать. Как считает А.Маршалл, процент, будучи ценой, уплачиваемой на любом рынке за пользование капиталом, стремится к такому равновесному уровню, при котором совокупный спрос на капитал на этом рынке при данной норме процента равен совокупному капиталу, притекающему на рынок при этой же норме процента. Л. Вальрас придерживался классической традиции, согласно которой возможной норме процента соответствует сумма, которую индивидуумы будут сберегать, а также сумма, которую они будут инвестировать в новые капитальные активы, и эти две величины стремятся уравниваться друг с другом, и норма процента есть та переменная, которая приводит их к равенству.

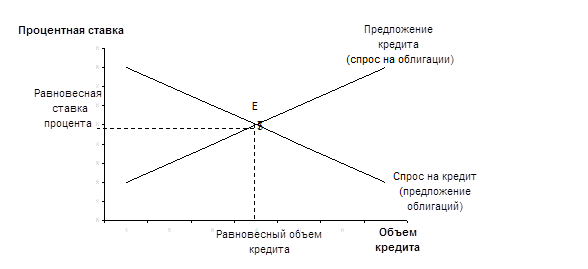

Рассмотрим соотношение спроса и предложения на кредитном рынке и на рынке облигаций. Для выяснения механизма кредитного рынка особое значение имеет сопоставление временных предпочтений кредиторов и заемщиков. Кредиторы, составляя свои планы расходов и сбережений, исходят из того, чтобы максимизировать результат не просто в данный момент времени, но и на определенном временном горизонте. Их решения находятся в прямой зависимости от изменения процентных ставок на кредитном рынке. Рост процентных ставок будет означать, что доходность сбережений возрастает. При очень высоком уровне процентных ставок даже те, кто ориентирован на текущее потребление, сочтут целесообразным делать сбережения в форме финансовых инструментов. При высокой ставке процента фирмы также обнаружат, что производительность капитала относительна низка и им выгоднее стать кредиторами. Предложение кредита увеличится. При понижении процентных ставок ситуация будет обратная, предложение кредита уменьшится. С другой стороны, спрос на кредит находится в обратной зависимости от процентных ставок. При снижении процентных ставок большая часть населения сделает выбор в пользу увеличения текущего потребления за счет займов. Для фирм появится большое число инвестиционных проектов, для реализации которых есть смысл привлекать заемный капитал. Если учесть что, государство также является крупным заемщиком и ему выгоднее делать займы под низкие процентные ставки, то можно утверждать, что спрос на кредит возрастет при снижении процентных ставок и, наоборот, уменьшится при их повышении.

Зависимость спроса на кредит от величины процентных ставок можно изобразить графически в виде наклонной кривой (рисунок1).

Рисунок 1.Равновесие на кредитном рынке.

Таким образом, рыночная ставка процента установится в результате взаимодействия спроса и предложения на кредитном рынке. При избыточном предложении кредита кредиторы вынуждены будут снижать процентную ставку и соответственно сокращать объем предложения. При дефиците заемных средств конкуренция между заемщиками поднимет ставку и сократит объем спроса. Процесс будет продолжаться до тех пор, пока рынок не достигнет равновесия, при котором ни у кредиторов, ни у заемщиков не будет стимулов для изменения своего поведения.

Модель рынка облигаций имеет обычный вид, если рассматривается зависимость спроса и предложения от цены облигаций. Чем выше цена облигаций в данный момент времени, тем меньше облигаций готовы приобрести покупатели. И наоборот, продавцы готовы предложить больше облигаций, если цена на них растет. Известно, что цена облигаций изменятся в обратном отношению к изменению процентной ставки. Поэтому объем спроса на облигации находится в прямой, а их предложение – в обратной зависимости от процентной ставки (кривая спроса имеет положительный наклон, кривая предложения имеет отрицательный наклон). Здесь нет противоречия, так как предложение облигаций показывает, каков объем спроса на ссуды. Аналогично кривую спроса на облигации можно рассматривать как объем предложения ссуд (рисунок 1).

1.2 Механизм формирования ссудного процента

В условиях действия рыночных механизмов в сфере кредитных отношений уровень ссудного процента стремится к средней норме прибыли в хозяйстве. При условии свободно перелива капитала он будет устремляться в ту отрасль, ту сферу приложения средств, которая обеспечит получение наибольшей прибыли. Если уровень дохода в производственном секторе экономики выше ссудного процента, то произойдет перемещение средств из денежной сферы в производственную и наоборот. Денежные средства направляются в такие вложения, доходность или норма прибыли которых является по сравнению с процентной ставкой достаточно высокой.