Платёжный баланс

В результате опережающего роста экспорта, вызванного значительным улучшением благоприятной конъюнктуры по топливно-энергетическому экспорту (если рассматривать весь период целиком), сальдо торгового баланса увеличилось на 68,5% год к году, и коэффициент несбалансированности внешней торговли (отношение сальдо к торговому балансу) составил в январе-сентябре 0,29 против 0,23 в январе-сентябре 2007 г.

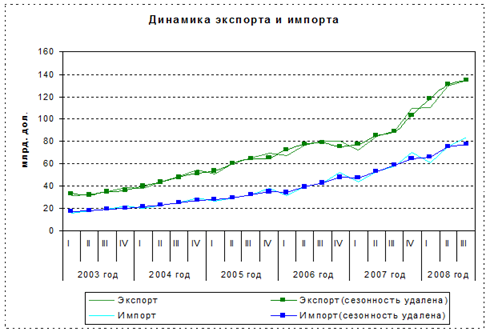

Рис 3.3 Динамика экспорта и импорта [6].

В августе 2008 г. по сравнению с августом 2007 г. в географической структуре экспорта восходящая динамика торговли с дальним зарубежьем превзошла динамику торговли со странами СНГ (+42,4% против +38,6% соответственно), что отражает ускорение стоимостного роста топливно-энергетического экспорта, составляющего более значительную долю российского экспорта в страны, не входящие в СНГ. Из крупных партнеров среди стран СНГ, особенно быстро росла торговля с Беларусью, поставки в которую увеличились в январе-сентябре на 56% и 62% год к году. Кроме того, по сравнению с январем-сентябрем 2007 г., примерно полтора раза выросла стоимость экспорта в целый ряд стран, включая Украину и Таджикистан.

На основе статистики Банка России можно заключить, что в третьем квартале 2008 г. стоимость экспорта поднялась на 4,6% по сравнению с предыдущим кварталом (с исключенной сезонностью), что было поддержано ростом цен на нефть. При этом, в помесячном выражении (без сезонности), в сентябре наблюдалось снижение на 2,7%.

В третьем квартале 2008 г. стоимость импорта товаров увеличилась на 2,9% по сравнению с уровнем предыдущего квартала (за вычетом сезонной компоненты), при этом реальное укрепление рубля по отношению к валютам торговых партнеров составило за этот период 4,5% (по информации Банка России).

Чистый отток капитала из России в III квартале 2008 года составил $16,6 млрд, приток с начала года - всего $0,8 млрд, следует из официальных оценок ЦБ платежного баланса России за январь-сентябрь 2008 года. В 2006 и 2007 годах чистый приток капитала составлял $41,8 млрд и $83,1 млрд соответственно.

Отток капитала прогнозировался, он, как оценивалось, стал основной причиной и кризиса ликвидности на российском денежном рынке, и падения фондового рынка. Если в июле 2008 года российским компаниям и банкам удавалось активно привлекать кредиты (чистый приток за месяц составил примерно $18 млрд), то в августе и особенно в сентябре тенденция изменилась. Отток в августе составил $4-5 млрд, а в сентябре уже рекордные $30 млрд (это, например, больше, чем за любой год в истории России).

"В III квартале основной вклад в чистый отток капитала внесли наращивание иностранных активов российскими банками ($24,6 млрд, это сравнимо с годовыми объемами 2006-го и 2007 года), прямые и портфельные инвестиции прочих секторов ($14,4 млрд, это нормальный фоновый уровень последних полутора лет) и отток портфельных инвестиций нерезидентов из небанковского сектора экономики ($9,6 млрд, это больше, чем рекордный приток 2006 года - $8,6 млрд)". [8]

Из данных платежного баланса следует, что, пока цены на нефть и другие товары российского экспорта высоки, оптимизм относительно ближайших перспектив российской экономики более или менее оправдан. В III квартале 2008 года счет текущих операций (сумма сальдо внешней торговли товарами и услугами, инвестиционных доходов и оплаты труда) был все еще сильно положительным - $27,5 млрд.

Однако если цены на нефть опять не вырастут, чистые поступления валюты в страну по линии текущего счета платежного баланса будут быстро падать и, возможно, уже в 2009 году станут отрицательными.

Заключение

Данные платежного баланса отражают, как в течение отчетного периода развивалась торговля с другими странами, которая непосредственно влияет на уровень производства, занятости и потребления, сколько доходов было получено от нерезидентов и сколько было выплачено им. Эти данные позволяют проследить, в какой форме происходило привлечение иностранных инвестиций, своевременно ли осуществлялось погашение внешней задолженности страны, или имели место просрочки и ее реструктуризация, а также, как резиденты инвестировали в экономику других стран, как центральный банк устранял платежные дисбалансы, увеличивая или уменьшая размер своих резервов в иностранной валюте.

На основании результатов платежного баланса принимаются дальнейшие решения в области экономической политики страны. И во избежание негативных последствий необходимо выбрать наиболее оптимальный вариант схемы построения платежного баланса.

В настоящее время платежный баланс всесторонне изучается специалистами в области международных экономических отношений как источник важнейшей информации, раскрывающей особенности участия страны в международном обмене товарами, услугами и капиталами.

Список литературы

1. Кругман П., Обстфельд М.М. - "Международная экономика. Теория и Политика", 1997, с.150

2. Журнал "Финансовый менеджмент №1", 2002

3. Пузакова Е.П. Мировая экономика и международные экономические отношения. - Ростов-на-Дону: Феникс, 2004

4. Солюс Г.П., Москва "Финансы", 1978

5. Бурлачков В.К. Денежная теория и динамическая экономика выводы для России, 2003