Инвестиционные риски и способы их оценки на примере ООО Ситис

Существуют различные методы оценки рисков, в том числе методы оценки рисков без учета распределений вероятностей. К ним относятся анализ чувствительности, анализ сценариев, метод ставки процента с поправкой на риск.

Постадийная оценка рисков.

Постадийная оценка рисков основана на том, что они определяются для каждой стадии проекта отдельно, а затем находят суммарный риск по всему проекту.

Все расчеты выполняются дважды: на момент составления проекта и после выявления наиболее опасных его элементов. Далее разрабатывается перечень мер, реализация которых позволяет уменьшить степень риска.

По характеру воздействия риски делятся на простые и составные. Составные риски являются композицией простых рисков. Все простые риски рассматриваются как независящие друг от друга. В связи с этим, первой задачей является составление исчерпывающего перечня рисков.

Второй задачей является определение удельного веса каждого простого риска во всей совокупности.

Характер инвестиционного проекта, как чего-то совершаемого в индивидуальном порядке, оставляет единственную возможность для оценки значения рисков – использование мнения экспертов. Каждому эксперту, работающему отдельно, предоставляется перечень первичных рисков по всем стадиям проекта, и им предлагается оценить вероятность их наступления по следующей шкале:

0 – риск несущественный;

25 – риск скорее всего не реализуется;

50 – ничего определенного сказать нельзя;

75 – риск скорее всего проявится;

100 – риск наверняка реализуется.

Оценки экспертов подвергаются анализу на их непротиворечивость, который выполняется по следующим правилам:

Правило 1. Минимальная допустимая разница между оценками двух экспертов по любому фактору не должна превышать 50. Сравнение проводится по модулю. Это правило направлено на устранение недопустимых различий в оценках экспертами вероятности наступления отдельного риска.

| a-b | ≤ 0,5,

где а и b – векторы оценок каждой пары экспертов (1-го и 2-го, 1-го и 3-го, 2-го и 3-го).

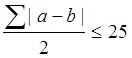

Правило 2. Согласование мнений экспертов по всему набору рисков. Это позволяет выявить пару экспертов, мнения которых наиболее сильно расходятся. Для расчетов расхождения оценки суммируются по модулю и результат делится на число простых рисков. Оценки можно считать непротиворечащими друг другу, если:

Если не выполняется хотя бы одно из правил, они обсуждаются на совещаниях для выработки согласованной их позиции по конкретному вопросу.

Риск проекта, как правило, в первую очередь связан с небольшим числом особо опасных факторов. В связи с этим при составлении бизнес-плана надо вынести все значимые риски (например, превышающие 5%) с тем, чтобы разработать мероприятия по нейтрализации их проявления.

Решение задачи оценки рисков сводится к двум достаточно независимым друг от друга расчетам:

1. оценке уровня риска;

2. определению весов, с которыми отдельные риски сводятся в общий риск проекта.

Пусть W – вес риска. Тогда ![]() характеризует вес всех рисков с первым приоритетом;

характеризует вес всех рисков с первым приоритетом;

k – число включенных в расчет приоритетов. Соответственно ![]() указывает на вес всех рисков с последним приоритетом;

указывает на вес всех рисков с последним приоритетом;

F – отношение значимости первого приоритета к последним.

![]() (1.6)

(1.6)

Тогда,

![]() (1.7)

(1.7)

является по определению расстоянием между крайними приоритетами, а

![]() (1.8)

(1.8)

можно определить как среднее расстояние между соседними приоритетами. Значения весов по группам приоритетов можно определить из определенных условий (табл.1).

Условия определения значения весов по группам приоритетов Таблица 1

|

Приоритет |

Вес |

|

1 |

|

|

2 |

|

|

k |

|

Моделью распределения весов по приоритетам является арифметическая прогрессия, знаменатель которой – среднее расстояние между приоритетами.

Суммируя веса по всем приоритетам (сумма равна единице), получим:

![]() (1.9)

(1.9)

и, подставив в найденное выражение значение S из формулы (1.8), получим:

![]() (1.10)

(1.10)

Таким образом, получен вес последнего приоритета, а вес первого приоритета будет превосходить его в S раз.

Вторым шагом является определение веса каждого из промежуточных приоритетов. Поскольку среднее расстояние между приоритетами известно, то вес любого приоритета с номером m составит:

![]() (1.11)

(1.11)

откуда, подставляя значение S, получим:

![]() (1.12)

(1.12)

или

![]() (1.13)

(1.13)

На третьем шаге определяют веса для простых факторов, входящих в приоритетные группы. Для этого производится расчет:

(1.14)

(1.14)

где ![]() - вес простого фактора i, входящего в приоритетную группу m;

- вес простого фактора i, входящего в приоритетную группу m;

![]() - ее численность.

- ее численность.

Все простые риски внутри одной приоритетной группы имеют одинаковые веса.

Анализ чувствительности.

В ходе анализа чувствительности происходит последовательно-единичное изменение всех проверяемых на рискованность переменных: каждый раз, как только одна из переменных меняет свое значение на прогнозное число процентов, и на этой основе пересчитывается новая величина принятого критерия.

В международной практике широко используется анализ точки безубыточности (break even point analysis), который является простейшим способом, позволяющим проводить грубую оценку рисков проекта, и одним из элементов финансовой информации, используемой при оценке эффективности инвестиционных проектов.

Анализом безубыточности называется исследование взаимосвязи объема производства, себестоимости и прибыли при изменении этих показателей в процессе производства. Цель такого анализа - выявление сбалансированного соотношения между издержками, объемом производства и прибылями; в конечном счете - нахождение объема реализации, необходимого для возмещения издержек.