Изменение спроса и предложения под влиянием налогообложения. Дотации, фиксирование цен

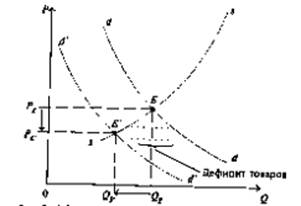

Сдерживающей мерой со стороны государства и местных органов управления является дополнительное налогообложение или лицензирование предпринимательской деятельности. Дополнительное налогообложение, например, применяется в Нидерландах и Японии. Стабилизационные налоги введены в Германии. Лицензирование предусмотрено в Великобритании, Франции и Италии. Лицензирование также рассматривается как форма дополнительного местного налога - лицензионного сбора. В Японии проблема решается главным образом манипулированием ставками земельного налога. Сформировавшееся на рынках равновесие цен по различным причинам может регулироваться вмешательством в действие законов спроса и предложения. При этом в одних случаях такие регулирующие вмешательства нарушают механизм конкурентного ценообразования, а в других – такого нарушения не происходит. Предположим, что государство устанавливает цену товара ниже равновесной, возникает стабильный дефицит товара. Предположим, что введен новый налог на производителей, это вызовет сдвиг кривой производителя. При этом равновесная цена увеличится. Рост цены произойдет частично за счет сокращения производства, частично за переложение налогового бремени на потребителя.

Сейчас уже никто не отрицает тот факт, что чрезмерно высокие налоги - это негативное явление, порождающее спад производства, снижение предпринимательской активности, трудовой и инвестиционной инициативы, а также массовое стремление предпринимателя и населения к сокрытию доходов, усиление социальной напряженности инфляционных процессов в обществе. Такая ситуация отражает современную действительность России, когда огромный дефицит государственного бюджета требует постоянного роста доходных источников путем увеличения налоговых поступлений. В этом, в частности, заключается одна из основных трудностей установления более или менее оптимальных границ колебания налоговых ставок в нашей стране. Необходимо отметить основные недостатки системы налогообложения населения в России:

1. Чрезмерная тяжесть налогового бремени.

2. Нестабильность, сложность, запутанность и неоднозначность нормативной базы и процедур налогообложения, приводящие к большим затратам на содержание налоговой системы.

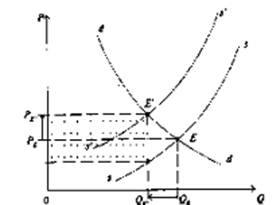

3. Значительные возможности уклонения от уплаты налогов, стимулирующие развитие теневой экономики, коррупции и организованной преступности и, разумеется, приводящие к недобору поступлений. Налогообложение продаж. При уже сформировавшемся спросе всякое повышение цены (вследствие налога) вызывает эффект сокращения покупок подорожавших товаров. Производители отреагируют на такую ситуацию сокращением производства товаров, поскольку спрос на них снизился. Как видно, нарушения законов спроса и предложения не произошло, но налог создал необходимость перемещения точки ценового равновесия на более высокий уровень. При сформировавшемся спросе налогообложение сместит кривую предложения влево, вследствие чего равновесная цена установиться в новой точке пересечения с кривой спроса на более высоком уровне(рис.1).

Рис. 1 Налогообложение и рыночное равновесие. Направления движения цены и объемы производства товаров показаны стрелками вдоль соответствующих осей графика. Налог платит непосредственно производитель или продавец товаров, однако большая его часть перекладывается на потребителей, покупающих облагаемые налогом товары. Размер уплачиваемого государству налога равняется заштрихованному на графике участку. Это вычет из торговой выручки продавца и одновременно вычет из личных доходов потребителей, покупающих облагаемые налогом товары. Но главный отрицательный эффект налогообложения – общее снижение производства товаров и недопотребление их покупателями, для которых этот товар оказался недоступным.[2]

Рис. 1 Налогообложение и рыночное равновесие. Направления движения цены и объемы производства товаров показаны стрелками вдоль соответствующих осей графика. Налог платит непосредственно производитель или продавец товаров, однако большая его часть перекладывается на потребителей, покупающих облагаемые налогом товары. Размер уплачиваемого государству налога равняется заштрихованному на графике участку. Это вычет из торговой выручки продавца и одновременно вычет из личных доходов потребителей, покупающих облагаемые налогом товары. Но главный отрицательный эффект налогообложения – общее снижение производства товаров и недопотребление их покупателями, для которых этот товар оказался недоступным.[2]

Государство на законодательной основе может влиять на производителей с помощью установления цен. Но он имеет вид вмешательства, нарушающего механизм рыночного ценообразования по законам спроса и предложения. Подобное вмешательство способны осуществлять и любые другие монопольные структуры. В любом случае вмешательства такого рода способны блокировать рыночный механизм конкурентного ценообразования. Государственное вмешательство в рыночное ценообразование чаще всего сводится к принудительному установлению цены на уровне ниже рыночного равновесия спроса и предложения. Последствия контроля над ценами могут быть многообразными, но все они, в особенности при длительном их применении, как правило, имеют отрицательный эффект в социальной и экономической сфере. Такие последствия обнаружатся в товарном дефиците, нехватке и недопроизводстве товаров, что отрицательно скажется на всем обществе(рис. 2).

Контроль над ценами приводит также к таким экономическим последствиям, как сокращение производства, возникновение теневой экономики в различных сферах.

Рис. 2. Контроль над ценами и его «эффекты».

Внешними, наиболее очевидными последствиями разрушенного равновесия цен станут очереди потребителей за товарами, социальная напряженность и всеобщее недовольство политикой правительства. Потребуются такие меры, как нормирование, рационирование потребления недостающих дефицитных товаров, их распределение по карточкам, талонам.

1.2. Влияние налогообложения на спрос потребителя

Налоги играют решающую роль в процессе перераспределения валового внутреннего продукта (ВВП) и национального дохода страны (НД). В ходе распределения и перераспределения ВВП и НД реализуются фискальная и регулирующая функции налогов. Государство формирует свои доходы и целенаправленно воздействует на экономику. Налоги воздействуют на капитал на всех стадиях его кругооборота. Если при выполнении своей фискальной функции они оказывают влияние лишь при смене капитала из его товарной в денежную форму и наоборот, то система налогового регулирования, ко всему прочему воздействует и на стадии производства, и на стадии потребления. Пример тому - косвенные налоги и разветвленная система налоговых льгот, скидок и кредитов при подоходном обложении физических лиц. Это позволяет государству контролировать массовый спрос и предложение не только товаров, но и капиталов, поскольку доход является основой спроса населения и конечным результатом функционирования капитала в фазе производства.

Воздействие налогов на экономику происходит не прямо, а опосредованно. Как инструменты перераспределения ВВП и НД, они оказывают влияние с некоторым опозданием от действующих тенденций, пропорций и темпов экономического роста.

Основной налог, уплачиваемый любым физическим лицом это налог на доходы физических лиц. Подоходный налог с физических лиц - налог, которым облагается сумма совокупного дохода граждан в денежном исчислении за истекший год. Частично взимается с ежемесячных и текущих доходов в виде разовых выплат. В современных условиях наряду с фискальной особое внимание стало уделяться перераспределительной и регулирующей функциям налога на доходы физических лиц, так как они оказывают серьезное влияние на уровень и структуру доходов, сдерживая или усиливая темпы роста, расширяя или уменьшая платежеспособный спрос населения.